Tín phiếu là một thuật ngữ chuyên ngành trong lĩnh vực tài chính ngân hàng. Hầu hết chúng ta đều đã nghe qua thuật ngữ này, nhưng không phải ai cũng hiểu rõ và hiểu đúng về khái niệm này. Hiểu rõ bản chất, các quy định và tầm quan trọng trong tài chính.

Menu

Tín phiếu là gì?

Là một loại chứng chỉ ghi nhận nợ do Ngân hàng Nhà nước hoặc Chính phủ phát hành theo phương thức do pháp luật quy định. Tín phiếu xác nhận quyền được hưởng lợi tức và quyền chủ nợ của người sở hữu, cũng như nghĩa vụ của chủ thể phát hành. Đây là một trong những công cụ tài chính phổ biến trên thị trường tiền tệ. Vì có thời gian đáo hạn ngắn và mức độ dao động thấp nên các nhà đầu tư vào tín phiếu sẽ có ít rủi ro nhất.

Tương tự như trái phiếu, công cụ tài chính này là một hình thức huy động vốn dưới dạng là một giấy tờ có giá, xác nhận quyền hưởng lợi tức, quyền của chủ nợ,… Tuy nhiên, thời hạn của trái phiếu kéo dài hơn ( 3 năm, 5 năm,..), trong khi tín phiếu thường có thời gian ngắn hạn (dưới 1 năm).

Phân loại tín phiếu

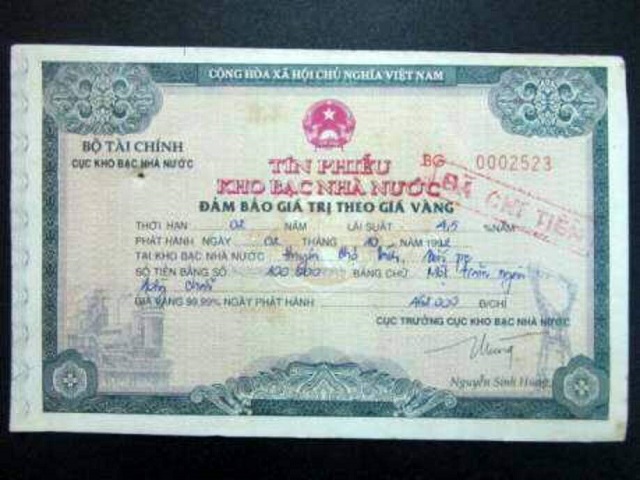

Tín phiếu kho bạc

TPKB là chứng chỉ ghi nợ được phát hành bởi Kho bạc Nhà nước nhằm bù đắp những thiếu hụt ngân sách Nhà nước. Mặc dù là một loại chiết khấu chứng khoán và không trả lãi khi phát hành nhưng TPKH được bán với mức giá thấp hơn mệnh giá (giá chiết khấu). Các nhà đầu tư sẽ nhận phần mệnh giá, phần chênh lệch giữa giá mua chứng khoán và giá chứng khoán (lãi của NĐT) khi TPKB đến hạn.

Trên thị trường tiền tệ, TPKB được xem là hình thức đầu tư có độ rủi ro thấp nhất, gần như bằng 0, vì loại tín phiếu này được chính phủ đảm bảo. Nghĩa là, không có chuyện Chính phủ mất khả năng thanh toán và chi trả cho người dân khi đến hạn. Do ít rủi ro và có độ ổn định cao nên hình thức đầu tư này có mức lãi suất thấp hơn so với các sản phẩm khác như lãi suất gửi tiền ngân hàng.

Tín phiếu Ngân hàng Nhà nước

Tín phiếu NHNN là chứng chỉ ghi nợ ngắn hạn được phát hành bởi Ngân hàng Nhà nước nhằm mục đích thắt chặt chính sách tiền tệ. Đồng thời phục vụ các TCTD hoạt động tại Việt Nam, đây là các tổ chức có tính pháp lý rõ ràng, có tài khoản thành toán bằng VNĐ tại NHNN.

Mệnh giá tiền của tín phiếu NHNN là 100.000 VNĐ hoặc bội số của 100.000 đồng và có kỳ hạn không vượt quá 364 ngày.

Phương thức phát hành tín phiếu là gì?

Phương thức được sử dụng để phát hành tín phiếu đó là:

Phương thức đấu thầu

Đây là việc NHNN phát hành các loại tín phiếu thông qua hình thức đấu thầu, dưới những văn bản đã được pháp luật quy định về nghiệp vụ thị trường mở theo đúng quy cách. Đương nhiên, khi giao dịch được thực hiện thành công người mua sẽ nhận được tín phiếu thông qua ghi sổ.

Phương thức bắt buộc

Dựa vào tình hình thực tế của thị trường tại các thời điểm khác nhau, các ngân hàng sẽ ra quyết định phát hành tín phiếu bắt buộc. Theo đó, TCTD bắt buộc phải tuân theo các quy định cụ thể do Thống đốc NHNN ban hành nếu muốn mua tín phiếu.

Phát hành tín phiếu nhằm mục đích gì?

NHNN phát hành nhằm mục đích giảm số lượng tiền đang lưu thông trên thị trường. Đồng thời ngăn chặn tình trạng lạm phát xảy ra làm cho đồng tiền Việt Nam bị mất giá. Việc mua vào các tín phiếu là để nới lỏng các chính sách tiền tiền và làm tăng số lượng cung cấp tiền. Biện pháp này giúp các doanh nghiệp, tổ chức tài chính nâng cao hoạt động kinh tế. Tuy nhiên, trường hợp này chỉ được Nhà nước áp dụng thực hiện khi không còn xảy ra tình trạng lạm phát.

Các quy định về tín phiếu

Quy định về tín phiếu được pháp luật nêu rõ trong Thông tư số 01/2021/TT-NHNN, cụ thể như sau:

Đối tượng phát hành tín phiếu

Các TCTD, ngân hàng chi nhánh nước ngoài được phép phát hành giấy tờ có giá theo hoạt động, giấy phép thành lập của TCTD và ngân hàng chi nhánh nước ngoài bao gồm:

- Ngân hàng hợp tác xã

- Ngân hàng thương mại

- CN ngân hàng nước ngoài

- Công ty TC và công ty cho thuê TC

Đối tượng mua tín phiếu

- Các tổ chức (bao gồm các TCTD, ngân hàng chi nhánh nước ngoài), cá nhân Việt Nam, cá nhân và tổ chức nước ngoài. Trừ những đối tượng được quy định tại Thông tư này theo khoản 2 và khoản 3 của điều này

- Tổ chức Việt Nam và nước ngoài được phép mua giấy tờ có giá do công ty cho thuê tài chính và công ty tài chính phát hành.

Hình thức phát hành tín phiếu

Ngân hàng chi nhánh nước ngoài, TCTD phát hành giấy tờ có giá theo hình thức bút toán ghi sổ, chứng chỉ và các hình thức khác. Tuy nhiên, cần phải phù hợp với quy định của Luật Chứng khoán và các văn bản của pháp luật có liên quan.

- Đối với những giấy tờ có giá được phát hành theo hình thức chứng chỉ, TCTD và ngân hàng chi nhánh nước ngoài phải đảm bảo thiết kế và in ấn chống giả cao.

- Đối với những giấy tờ có giá được phát hành không theo hình thức chỉ chỉ, TCTD và ngân hàng chi nhánh nước ngoài phải cấp chứng nhận quyền sở hữu cho người mua.

Mệnh giá của tín phiếu

- Mệnh giá của GTCG là 100.000 VNĐ (một trăm nghìn đồng) hoặc bội số của 100.000 đồng.

- Mệnh giá của GTCG (trừ trái phiếu) phát hành theo hình thức chứng chỉ được in sẵn hoặc theo thỏa thuận của TCTD, ngân hàng chi nhánh nước ngoài phát hành với người mua.

Thời hạn phát hành và đến hạn thanh toán của tín phiếu

Đối với kỳ phiếu, chứng chỉ tiền gửi, tín phiếu thì thời hạn và ngày phát hành, ngày đáo hạn do TCTD, ngân hàng chi nhánh nước ngoài quy định.

Công thức tính giá bán tín phiếu

Theo thông tư 111/2018/TT-BTC, công thức xác định giá bán tín phiếu được quy định như sau:

Đối với tín phiếu được phát hành lần đầu hoặc bổ sung, giá bán 1 tín phiếu được xác định theo công thức sau:

G = MG/(1+(Lt x n)/365))

Trong đó:

- G: là giá bán 1 tín phiếu

- MG: là mệnh giá tín phiếu

- Lt: lãi suất phát hành cho CSH tín phiếu (%/365 ngày)

- n: là số ngày thực tế kể từ ngày mua tín phiếu đến ngày đáo hạn tín phiếu

So sánh TPKB và Tín phiếu NHNN

Như đã trình bày, tín phiếu được phần thành 2 loại: TPKB và tín phiếu NHNN. Vậy 2 loại này khác nhau ở điểm nào? Bạn có thể tham khảo bảng so sánh tổng hợp của 2 loại tín phiếu này sau đây:

| Tín phiếu Kho bạc | Tín phiếu NHNN | |

| Kỳ hạn | – TPKB: 13, 26 và 52 tuần

– Bộ trưởng Bộ Tài chính sẽ quyết định các kỳ hạn khác, tuy nhiên sẽ không quá 52 tuần. |

Do NHNN quyết định nhưng không quá 364 ngày.

|

| Mệnh giá | MG 100.000 đồng hoặc bội số của 100.000 đồng. | |

| Hình thức phát hành | Bút toán ghi sổ hoặc dữ liệu điện tử tùy theo phương thức được lựa chọn. | Ghi sổ |

| Phương thức phát hành | – Tổ chức đấu thầu phát hành trực tiếp TPKB hoặc thông qua Sở giao dịch NHNN theo quy định của BTC

– Phát hành trực tiếp cho NHNN |

– Phương thức đấu thầu

– Phương thức bắt buộc |

| Lãi suất phát hành | – Đối với TPKB được phát hành theo phương thức đấu thầu: lãi suất phát hành do Kho bạc Nhà nước quyết định.

-Đối với TPKB được phát hành trực tiếp cho NHNN: lãi suất phát hành là lãi suất thỏa thuận giữa BTC và NHNN. Trên cơ sở lãi suất đấu thầu phát hành TPKB hoặc lãi suất tín phiếu NHNN hoặc lãi suất giao dịch TPCP có kỳ hạn, còn lại tương đương tại thời điểm gần nhất. |

Do NHNN quyết định |

| Phương thức thanh toán | Thanh toán 1 lần cả gốc và lãi vào ngày đến hạn. | Thanh toán một lần bằng MG vào ngày tín phiếu NHNN đến ngày thanh toán. |

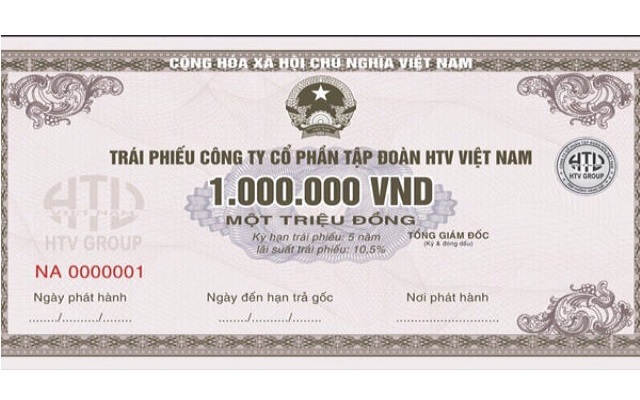

So sánh trái phiếu và tín phiếu

Nhiều người vẫn thường hay nhầm lẫn giữa trái phiếu và tín phiếu. Cả 2 công cụ tài chính này đều là chứng chỉ ghi nợ, tuy nhiên giữa chứng vấn có sự khác biệt.

| Tín phiếu | Trái phiếu | |

| Đối tượng phát hành | Do chính phủ, NHNN phát hành | Do doanh nghiệp (TPDN), KBNN (trái phiếu kho bạc) hoặc chính quyền (công trái hay TPCP) phát hành. |

| Thời gian đáo hạn | Dưới 1 năm. | Đáo hạn từ 1 đến 5 năm hoặc dài hơn nữa. |

| Lãi suất | Lãi suất thấp, | Lãi suất hấp dẫn. TPDN có lãi suất cố định lên đến 12%/năm. |

| Rủi ro | Rủi ro bằng 0 | TPDN sẽ có rủi ro bị mất tiền. Nhưng TPKB và TPCP sẽ an toàn. |

| Đối tượng sở hữu | Thường được NHTM, hộ gia đình hoặc các công ty tài chính trung gian nắm giữ. | Thường tổ chức, doanh nghiệp, cán bộ hoặc bất cứ cá nhân nào…nắm giữ |

Kết luận

Bài viết hôm nay đã chia sẻ toàn bộ thông tin về tín phiếu là gì, cũng như các phương pháp phát hành loại giấy tờ có giá này. Hiểu rõ vai trò, ý nghĩa tầm quan trọng trong tài chính của loại tiền này. Truy cập Vay333 để tìm hiểu thêm về các kiến thức tài chính khác như vay tiền online.