Ngày nay, ngân hàng cung cấp cho khách rất nhiều loại dịch vụ tín dụng khác nhau, phục vụ từng nhu cầu riêng. Trong đó, nghiệp vụ bảo lãnh ngân hàng là phổ biến hơn cả. Vậy bảo lãnh ngân hàng là gì và chúng ta thường sử dụng những loại bảo lãnh qua ngân hàng nào?

Menu

Bảo lãnh ngân hàng là gì?

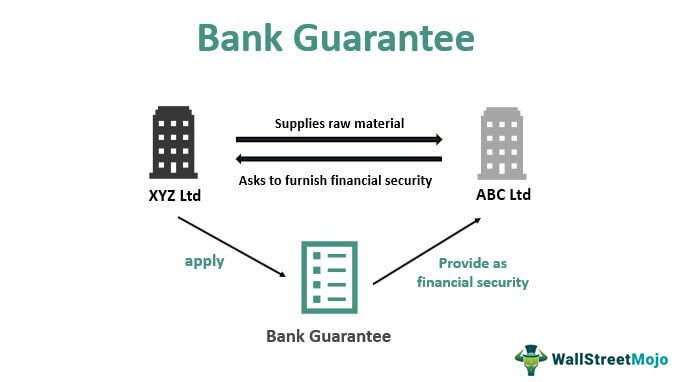

Làm việc trong lĩnh vực tài chính – ngân hàng, chắc hẳn mọi người sẽ không cảm thấy xa lạ với thuật ngữ bảo lãnh ngân hàng. Vậy bản chất nghiệp vụ bảo lãnh ngân hàng là gì được hiểu đơn giản là cam kết của tổ chức tín dụng đối với bên nhận bảo lãnh.

Trong đó, tổ chức tín dụng đảm bảo rằng khách hàng sẽ thanh toán đầy đủ và đúng hạn cho bên có quyền. Trong trường hợp nghĩa vụ không được thực hiện, bên đứng ra bảo lãnh sẽ là người thực hiện các nghĩa vụ về tài chính. Thông thường, các tổ chức tín dụng sẽ yêu cầu khách hàng hoàn trả khoản tiền mình đã thay toán hộ chứ không để mình bị thiệt.

Dưới góc nhìn của pháp luật nước Việt Nam, bảo lãnh ngân hàng về bản chất giống như hình thức cấp tín dụng được thực hiện bởi các tổ chức tín dụng. Trong đó, bên được bảo lãnh có trách nhiệm nhận nợ tín dụng, đồng thời hoàn lại khoản tiền mà tổ chức tín dụng đã cấp cho họ. Đây là thỏa thuận cơ bản giữa hai bên khi thực hiện nghiệp vụ bảo lãnh ngân hàng.

Chứng thư bảo lãnh ngân hàng là gì?

Trong quá trình ngân hàng thực hiện nghiệp vụ bảo lãnh, một chứng thư bảo lãnh sẽ được phát hành. Đây là cam kết dưới dạng văn bản mà các tổ chức tín dụng gửi tới bên được bảo lãnh. Nội dung của chứng thư này cho biết ngân hàng sẽ chịu trách nghiệm thanh toán cho một bên thứ ba nếu bên được bảo lãnh không thực hiện đúng nghĩa vụ như đã cam kết trước đó với bên nhận bảo lãnh.

Thông thường, cam kết này sẽ có hiệu lực trong khoảng thời gian giới hạn, chính vì thế mọi người nên lưu ý khi sử dụng chứng thư hoặc thực hiện nghiệp vụ bảo lãnh ngân hàng.

Đặc điểm của bảo lãnh ngân hàng

Trong quá trình tìm hiểu bảo lãnh ngân hàng là gì, mọi người sẽ nắm được một số đặc điểm của nghiệp vụ trên. Đây là những kiến thức cơ bản để biết khi nào mình cần sử dụng tới nghiệp vụ này?

Trước tiên, chúng ta quan tâm tới chủ thể thực hiện bảo lãnh, như đã phân tích ở trên, tổ chức tín dụng là đơn vị đứng ra bảo lãnh. Trong đó, đa phần các đơn vị trong bảo lãnh ngân hàng, tổ chức tín dụng không chỉ có tư cách là người bảo lãnh (giống như bất kỳ người bảo lãnh nào trong bảo lãnh thực hiện nghĩa vụ dân sự) mà còn có thêm tư cách của một nhà kinh doanh ngân hàng.

Nghiệp vụ bảo lãnh ngân hàng được ràng buộc trên cơ sở hai loại hợp đồng, đó là hợp đồng cam kết bảo lãnh (hay còn gọi là chứng thư) và hợp đồng đề cập tới dịch vụ bảo lãnh. Về mặt pháp lý, hai hợp đồng trên có tính độc lập trên nhiều khía cạnh, song chúng vẫn duy trì mối quan hệ với nhau. Dựa trên đặc điểm này, bạn sẽ biết đây là một dạng giao dịch kép chứ không phải giao dịch gồm 2 hoặc 3 bên như bình thường. Mọi người nên hiểu bản chất của nghiệp vụ này để đảm bảo quyền lợi cho mình khi tham gia.

Ngoài ra, khái niệm nghiệp vụ bảo lãnh ngân hàng là gì được coi là đã xác lập khi có các chứng từ, cam kết bằng văn bằng rõ ràng. Như vậy, mọi cam kết, thỏa thuận bằng các hình thức khác không được chấp nhận, đây là lưu ý dành cho mọi người khi tham gia bảo lãnh ngân hàng.

Các loại bảo lãnh ngân hàng

Nghiên cứu về vấn đề bảo lãnh ngân hàng là gì, chúng ta sẽ biết nghiệp vụ này được thực hiện theo nhiều hình thức khác nhau. Sự đa dạng trong hoạt động bảo lãnh ngân hàng giúp các bên có thể lựa chọn loại hình thích hợp nhất, đáp ứng được mục đích của họ. Để phân loại hình thức bảo lãnh, chúng ta có thể dựa vào một vài đặc điểm như: cách phát hành cam kết bảo lãnh, cách sử dụng cũng như mục đích sử dụng…

Phân loại theo phương thức phát hành

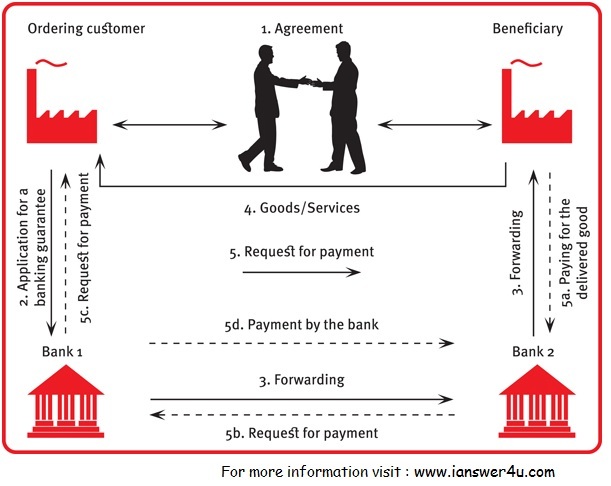

Khi phân loại nghiệp vụ bảo lãnh ngân hàng dựa trên cách phát hành của tổ chức tín dụng, một số loại thường gặp như: cam kết bảo lãnh trực tiếp, gián tiếp, bảo lãnh được xác nhận hoặc đồng bảo lãnh. Sự khác nhau đó là ngân hàng sẽ tự mình đứng ra cam kết, bảo lãnh hoặc thông qua yêu cầu, chỉnh định của một bên khác.

Đối với trường hợp đồng bảo lãnh, nhiều ngân hàng sẽ cùng tham gia nghiệp vụ này. Thông thường, một ngân hàng sẽ đóng vai trò chính, các tổ chức tín dụng còn lại bảo lãnh tương ứng với phần đóng góp của họ.

Phân loại theo hình thức sử dụng

Nhiều bạn thắc mắc không biết phân loại theo hình thức sử dụng của bảo lãnh ngân hàng là gì? Đây là hai phương thức phổ biến nhất là: bảo lãnh có điều kiện và vô điều kiện.

Hiểu đơn giản, khi ngân hàng bảo lãnh có điều kiện, người hưởng lợi muốn được thanh toán tiền thì phải xuất trình một số chứng từ như đã thỏa thuận trước đó. Ngược lại, hình thức bảo lãnh vô điều kiện không yêu cầu bên người hưởng lợi những vấn đề này. Tuy nhiên, để tránh rủi ro, hình thức bảo lãnh có điều kiện thường được ưu tiên sử dụng.

Phân loại theo mục đích sử dụng

Phân chia nghiệp vụ bảo lãnh ngân hàng dưa trên mục đích sử dụng, bạn sẽ có một số loại như sau:

Bảo lãnh thực hiện hợp đồng

Bảo lãnh thanh toán

Bảo lãnh dự thầu

Bảo lãnh đảm bảo hoàn trả tiền ứng trước

Bảo lãnh miễn khấu trừ giá trị hóa đơn

…

Các loại bảo lãnh khác

Bên cạnh những tiêu chí phân loại kể trên, khi tham gia bảo lãnh ngân hàng, bên được bảo lãnh có thể tham khảo và sử dụng một số loại khác như: bảo lãnh hối phiếu, bảo lãnh thuế quan hoặc sử dụng thư tín dụng dự phòng…

Phí bảo lãnh ngân hàng?

Mọi người không chỉ tìm hiểu bảo lãnh ngân hàng là gì mà còn bên được bảo lãnh còn quan tâm tới chi phí thực hiện nghiệp vụ này. Trên thực tế, đây là dịch vụ do ngân hàng cung cấp để tăng uy tín cho bên được bảo lãnh, chính vì thế họ sẽ có trách nhiệm trả tiền để họ thực hiện cam kết như đã thỏa thuận.

Nhìn chung, phí bảo lãnh của từng ngân hàng sẽ có sự chênh lệch, tuy nhiên, chúng đều được tính dựa trên công thức chung, đó là:

Phí bảo lãnh = (Giá trị bảo lãnh + Mức phí bảo lãnh + Thời gian bảo lãnh)/360

Dựa vào công thức kể trên, chúng ta có thể chủ động tính toán chi phí thực hiện nghiệp vụ bảo lãnh ngân hàng và chuẩn bị tài chính tốt nhất.

Quy trình bảo lãnh ngân hàng là gì?

Sau khi đã hiểu rõ bản chất bảo lãnh ngân hàng là gì, bạn sẽ nắm được quy trình thực hiện nghiệp vụ này. Thông thường, bảo lãnh ngân hàng sẽ bao gồm 5 bước chính, đó là:

Bước 1: Khách hàng chuẩn bị và gửi đề nghị bảo lãnh tới ngân hàng, trong đó một số chứng từ cần có như: giấy đề nghị bảo lãnh, hồ sơ pháp lý, giấy tờ chứng minh tài chính kinh doanh của công ty và các loại tài sản đảm bảo…

Bước 2: Sau khi ngân hàng nhận bộ đề nghị bảo lãnh, họ sẽ kiểm tra xem hồ sơ này có đạt yêu cầu hay không. Đặc biệt, trong quá trình thẩm định, ngân hàng thường quan tâm tới yếu tố như: dự án xin bảo lãnh có đảm bảo tính pháp lý hay không, tình hình tài chính và năng lực pháp lý của khách hàng như thế nào, các hình thức đảm bảo…

Bước 3: Nếu hồ sơ của khách hàng đạt yêu cầu, ngân hàng sẽ gửi thư bảo lãnh, lúc này khách hàng sẽ chính thức trở thành bên được bảo lãnh. Thông thường, thư bảo lãnh sẽ đảm bảo đầy đủ thông tin cần có của một hợp đồng bảo lãnh để làm rõ thỏa thuận của hai bên.

Bước 4: Nếu phát sinh nghĩa vụ, ngân hàng sẽ chịu trách nhiệm thực hiện các nghiệp vụ như đã cam kết bởi vì họ đóng vai trò là bên bảo lãnh.

Bước 5: Sau kết hoàn thành nghĩa vụ, ngân hàng sẽ yêu cầu khách hàng hoàn thành nghĩa vụ về tài chính theo thỏa thuận trước đó giữa hai bên và kết thúc hợp đồng.

Điều kiện bảo lãnh ngân hàng là gì?

Trong quá trình nghiên cứu bảo lãnh ngân hàng là gì, chúng ta đều biết bảo lãnh có điều kiện là hình thức phổ biến nhất hiện nay. Trong đó, ngân hàng chỉ thực hiện nghĩa vụ khi bên thụ hưởng cung cấp các loại chứng từ như đã quy định, thỏa thuận trước.

Một số loại chứng từ thường được sử dụng trong hình thức này là: xác nhân của chuyên gia đối với các vi phạm của bên được bảo lãnh, thư tín dụng dự phòng… Trên thực tế, trong mỗi lần bảo lãnh, yêu cầu về chứng từ có thể khác nhau, bên hưởng lợi nên tìm hiểu kỹ vấn đề này và chuẩn bị bộ chứng từ phù hợp.

Thông thường, bên được bảo lãnh sẽ ưu tiên lựa chọn phương thức này để đảm bảo quyền lợi cho mình, hạn chế tối đa rủi ro.

Thời hạn bảo lãnh ngân hàng

Nhiều bạn thắc mắc thời hạn hiệu quả của bảo lãnh ngân hàng kéo dài bao nhiêu lâu? Thực tế, thời hạn này phụ thuộc vào thỏa thuận giữa các bên tham gia. Trong khoảng thời gian này, các bên có nghĩa vụ thực hiện theo cam kết trước đó.

Để hiểu rõ hơn các quy định liên quan tới thời hạn bảo lãnh ngân hàng, mọi người có thể tham khảo thêm tại điều 18 Thông tư 28/2021/TT-NHNN.

Hy vọng rằng qua bài viết này bạn đã hiểu nghiệp vụ bảo lãnh ngân hàng là gì và các hình thức phổ biến hiện nay. Tùy vào mục đích của doanh nghiệp, chúng ta có thể lựa chọn phương thức bảo lãnh phù hợp và đảm bảo quyền lợi cho mình. Truy cập Vay333 để biết thêm các thông tin hữu ích khác như mua bảo hiểm, vay tiền Online,…