Bảo lãnh đối ứng là một sản phẩm dịch vụ được các ngân hàng đưa ra nhằm hỗ trợ khách hàng tối đa. Tuy vậy với nhiều người thắc mắc bảo lãnh đối ứng là gì. Đặc biệt các vấn đề liên quan như các bên tham gia, mục đích hay trường hợp được bảo lãnh,….Bài viết sau đây sẽ có ích dành cho các bạn.

Menu

- 1 Bảo lãnh đối ứng là gì?

- 2 Các bên trong bảo lãnh đối ứng

- 3 Bảo lãnh đối ứng ngân hàng là gì?

- 4 Mục đích của bảo lãnh đối ứng

- 5 Bảo lãnh đối ứng áp dụng trong trường hợp nào?

- 6 Quy định về bảo lãnh đối ứng

- 7 Quy trình bảo lãnh đối ứng

- 8 Ưu điểm

- 9 Bảo lãnh đối ứng ở một số ngân hàng

- 10 So sánh bảo lãnh đối ứng & xác nhận bảo lãnh

- 11 Kết luận

Bảo lãnh đối ứng là gì?

Trong Tiếng Anh còn gọi là Reciprocal Guarantee. Đây là hình thức/dịch vụ bảo lãnh ngân hàng. Theo đó bên bảo lãnh đối ứng đưa ra cam kết với bên bảo lãnh trong việc thực hiện đầy đủ nghĩa vụ tài chính trong trường hợp bên bảo lãnh phải thực hiện nghĩa vụ thay cho bên bảo lãnh là khách hàng bên bảo lãnh đối ứng. Bên được bảo lãnh sẽ phải nhận nợ cũng như hoàn trả nợ cho bên bảo lãnh đối ứng.

Hiểu theo cách đơn giản hơn, Reciprocal Guarantee là một cam kết từ ngân hàng trung gian trong việc thanh toán đối với ngân hàng phát hành bảo lãnh. Trường hợp thực hiện thanh toán là khi ngân hàng phát hành tiến hành các điều khoản quy định trong bảo lãnh đối ứng. Chi tiết định nghĩa bạn có thể tham khảo tại thông tư 07/2015/TT-NHNN.

Các bên trong bảo lãnh đối ứng

Bên nhận bảo lãnh đối ứng

Là cá nhân, tổ chức có quyền thụ hưởng bảo lãnh. Bao gồm các tổ chức như:

- Tổ chức tín dụng/chi nhánh ngân hàng nước ngoài

- Hoặc tổ chức tín dụng ở nước ngoài

Trong đó bên nhận bảo lãnh do bên bảo lãnh hoặc bên xác nhận bảo lãnh phát hành.

Bên được bảo lãnh đối ứng

Là tổ chức bao gồm tổ chức tín dụng/chi nhánh ngân hàng nước ngoài hoặc tổ chức tín dụng ở nước ngoài. Còn cả cá nhân. Theo đó bên được bảo lãnh sẽ được bảo lãnh bởi:

- Bên bảo lãnh

- Bên bảo lãnh đối ứng

Bảo lãnh đối ứng ngân hàng là gì?

Có thể hiểu đơn giản là dịch vụ bảo lãnh đối ứng được ngân hàng xây dựng, triển khai. Bản chất của dịch vụ là một hình thức cấp tín dụng đặc biệt. Theo đó bên bảo lãnh cam kết thực hiện nghĩa vụ tài chính thay bên được bảo lãnh trong khi bên được bảo lãnh không thể thực hiện/thực hiện không đầy đủ như ký kết với bên nhận bảo lãnh.

Mục đích của bảo lãnh đối ứng

- Đảm bảo nghĩa vụ tài chính của tất cả các bên liên quan

- Làm bản cam kết cho việc thực hiện hợp đồng tài chính quốc tế. Quỹ hỗ trợ phát triển có nhiệm vụ cấp trực tiếp cho bên nhận bảo lãnh. Từ đó đảm bảo nghĩa vụ được bên bảo lãnh cũng như bên tài chính cho vay thực hiện.

Bảo lãnh đối ứng áp dụng trong trường hợp nào?

Thông tư 07/2015/TT-NHNN quy định trường hợp áp dụng bảo lãnh đối ứng. Ngay điểm b, khoản 2 điều 21 của thông tư. Cụ thể như sau:

- Trong vòng 5 ngày làm việc, bên bảo lãnh cần phải thực hiện nghĩa vụ đối với bên được nhận bảo lãnh. Thời gian tính từ thời điểm bên bảo lãnh nhận văn bảo yêu cầu.

- Sau khi hoàn thành xong nghĩa vụ, bên bảo lãnh gửi công văn yêu cầu bên bảo lãnh đối ứng tiến hành nghĩa vụ bảo lãnh như cam kết.

- Yêu cầu thực hiện nghĩa vụ sẽ được xem là hợp lệ khi trong thời gian có hiệu lực của cam kết.

Quy định về bảo lãnh đối ứng

- Đối tượng cho vay cần tuân theo quy định tại quy chế tín dụng HTXK . Ngay điều 6 của quy chế. Riêng đối với doanh nghiệp VN vay vốn góp liên doanh cùng bên nước ngoài có điều kiện bổ sung.

- Mức vốn cho vay tuân thủ quy định tại điều 8 của quy chế

- Tài sản đảm bảo tiền vay được quy định tại điều 12 của quy chế, áp dụng cả hình thức cho vay tiền online.

- Đối tượng có đủ điều kiện bảo lãnh để vay vốn đầu tư cần tuân thủ quy định tại điều 16 quy chế.

- Sẽ xử lý trách nhiệm tài chính nếu nhà đầu tư không trả nợ đúng hạn, dẫn đến nợ xấu.

- Khi đã áp dụng biện pháp thu hồi nợ nhưng nhà đầu tư vay vốn vẫn không thể trả nợ thì đưa ra biện pháp xử lý khác.

- Thông báo cho quỹ hỗ trợ phát triển biết chi tiết về số vốn quá hạn. Đơn vị thông báo là tổ chức tín dụng đã cho vay vốn. Thời gian thực hiện thông báo là ngày cuối cùng trong mỗi quý, thông báo bằng văn bản.

- Quỹ hỗ trợ phát triển thực hiện quá trình kiểm tra trong 15 ngày. Rồi hoàn trả cho tổ chức tín dụng 50% số nợ vay quá hạn.

- ….

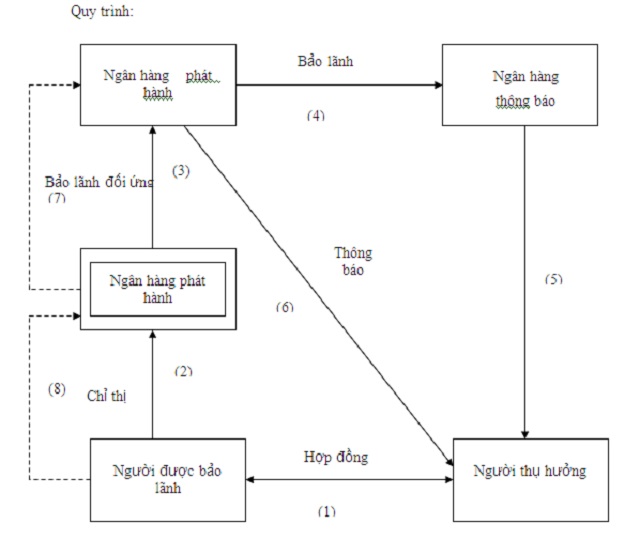

Quy trình bảo lãnh đối ứng

- Đầu tiên giám đốc với người thụ hướng sẽ ký kết hợp đồng mua bán. Để bảo lãnh diễn ra thuận lợi giám đốc với người thụ hưởng nên đặt ở đất nước khác nhau. Nếu không giám đốc sẽ chọn bảo lãnh ngân hàng có lợi cho bên thụ hưởng.

- Giám đốc hướng dẫn ngân hàng mình phát hành bảo lãnh đối ứng

- Ngân hàng của giám đốc phát hành bảo lãnh đối ứng sao cho có lợi đối với ngân hàng bảo lãnh. Điều này sẽ giúp phát hành bảo hành ngân hàng có thể phản kháng lại những khoản bồi thường đối ứng.

- Ngân hàng bảo lãnh phát hành bảo lãnh đảm bảo có lợi cho người thụ hưởng

Ưu điểm

Đây là hình thức được ghi nhận đem lại nhiều lợi ích. Chẳng hạn nổi bật như:

- Loại bỏ đi những rủi ro liên quan đến chính trị cũng như kinh tế quốc gia.

- Loại bỏ rủi ro liên quan đến thẩm quyền tài phán tại các nước khác

Bảo lãnh đối ứng ở một số ngân hàng

Bảo lãnh đối ứng của Sacombank

Sacombank là một trong những ngân hàng đi đầu trong việc triển khai dịch vụ bảo lãnh đối ứng. Đặc biệt dịch vụ của ngân hàng là:

- Loại tiền bảo lãnh VNĐ và ngoại lệ

- Hình thức phát hành bảo lãnh có thể bằng giấy/điện tử

- Tài sản đảm bảo linh hoạt

- Bất động sản

- Máy móc

- Thiết bị

- Khách hàng có thể chủ động kiểm tra chứng thư bảo lãnh trực tuyến rất đơn giản

Bảo lãnh đối ứng của ngân hàng BIDV

BIDV hiện nay đang áp dụng cho khách hàng doanh nghiệp. Theo đó BIDV phát hành văn bản cam kết với bên nhận bảo lãnh được doanh nghiệp chỉ định. Đồng thời ngân hàng thực hiện nghĩa vụ tài chính cho bên được bảo lãnh như cam kết.

Điểm đặc biệt ở BIDV là đối tượng bảo lãnh bao gồm tổ chức doanh nghiệp trong và nước ngoài. Đồng thời kèm theo đó ngân hàng BIDV còn mang tới nhiều lợi ích cho doanh nghiệp. Chẳng hạn:

- Hỗ trợ doanh nghiệp tối đa trong việc đáp ứng yêu cầu của đối tác khi đối tác cần có bảo lãnh ngân hàng

- Làm tăng mức độ uy tín cho doanh nghiệp trong mắt đối tác

- Gia tăng cơ hội vay vốn giúp doanh nghiệp phục vụ cho sản xuất kinh doanh

Bảo lãnh đối ứng của ngân hàng Agribank

Ngân hàng Agribank cung cấp dịch vụ cho khách hàng là tổ chức, cá nhân. Bao gồm khách hàng trong nước cũng như nước ngoài. Trong đó loại tiền bảo lãnh là VND/ngoại tệ. Ngân hàng cho phép khách hàng lựa chọn thời gian bảo lãnh theo mục đích sử dụng, thỏa thuận. Chẳng hạn như:

- Bảo lãnh ngắn hạn

- Bảo lãnh trung hạn

- Bảo lãnh dài hạn

Đặc biệt bảo lãnh đối ứng Agribank mang tới cơ hội cho khách hàng lựa chọn hình thức trả phí. Có thể trả phí 1 hay nhiều lần theo thời kỳ.

Bảo lãnh đối ứng của VPbank

VPbank hiện nay đang cung cấp dịch vụ bảo lãnh đối ứng cho các doanh nghiệp lớn trong, ngoài nước. Lựa chọn dịch vụ của ngân hàng sẽ được hưởng các lợi ích hấp dẫn.

- Được đảm bảo nghĩa vụ bảo lãnh bởi ngân hàng uy tín

- Được tư vấn miễn phí

- Được hưởng phí bảo lãnh cạnh tranh

- Cung cấp dịch vụ nhanh chóng

So sánh bảo lãnh đối ứng & xác nhận bảo lãnh

Một số khách hàng thường nhầm lẫn. Tuy nhiên bạn lưu ý đây là 2 dịch vụ khác nhau. Trong đó điểm giống nhau duy nhất giữa 2 dịch vụ này chính thuộc nhóm dịch vụ bảo lãnh ngân hàng. Còn lại bản chất của các dịch vụ là khác biệt.

Cụ thể, bảo lãnh đối ứng bản chất là hình thức bảo lãnh ngân hàng. Trong đó bên bảo lãnh đối ứng cam kết với bên bảo lãnh về việc thực hiện nghĩa vụ tài chính với bên bảo lãnh. Quá trình thực hiện cam kết sẽ diễn ra khi bên bảo lãnh cần thực hiện nghĩa vụ tài chính thay thế cho bên được bảo lãnh là khách hàng của bên bảo lãnh đối ứng. Bên được bảo lãnh nhận sợ, tiến hành hoàn trả tất cả cho bên bảo lãnh đối ứng.

Ngược lại, xác nhận bảo lãnh chỉ là cam kết về việc thực hiện nghĩa vụ bảo lãnh giữa 2 bên là bên bảo lãnh với bên nhận bảo lãnh. Trong tình huống ngân hàng bảo lãnh không thể thực hiện các nghĩa vụ với người nhận bảo lãnh, lúc này ngân hàng bảo lãnh xác nhận sẽ phải thực hiện thay cho ngân hàng bảo lãnh.

Kết luận

Trên đây là cẩm nang thông tin tài chính chung và tổng quan về bảo lãnh đối ứng. Hy vọng bạn có thể tham khảo để hiểu rõ về loại dịch vụ bảo lãnh của các ngân hàng đang thịnh hành hiện nay. Truy cập Vay333 để tìm hiểu thêm về các kiến thức tài chính khác như hình thức đáo hạn.