Cách tính lãi ngân hàng luôn được người vay vốn quan tâm. Ở bài viết này Vay333 chỉ chú trọng vào cách tính lãi ngân hàng với khoản vay. Hiện nay có 2 cách tính lãi (vay) ngân hàng được sử dụng chủ yếu. Và muốn hiểu cách tính lãi vay, bạn cần hiểu về lãi suất cho vay là như thế nào?

Menu

1. Lãi suất cho vay

1.1. Lãi suất cho vay là gì?

– Lãi suất hay được gọi thông thường là tiền lãi: là số tiền lãi tính trên khoản vay mà ngân hàng cho vay vốn sẽ thu về hàng tháng. Tiền lãi này được tính dựa vào lãi suất vay mà ngân hàng quy định trên thỏa thuận vay vốn với khách hàng.

– Vậy lãi suất cho vay là gì? Lãi suất cho vay là số tiền bạn phải trả để vay vốn. Khoản tiền lãi này được trả cho ngân hàng (bên cho vay vốn) theo kỳ hạn trên hợp đồng và kết thúc khi bên vay thanh khoản hợp đồng – trả số tiền gốc vay ban đầu hoặc số tiền dư nợ vay cho ngân hàng.

1.2. Phân loại lãi suất vay.

– Lãi suất cho vay gồm 3 loại chính:

+ Lãi suất cố định: lãi suất được giữ nguyên không đổi trong suốt thời gian vay vốn

+ Lãi suất thả nổi: lãi suất được điều chỉnh thay đổi theo thời gian.

+ Lãi suất hỗn hợp: Kết hợp lãi suất cố định và lãi suất thả nổi.

– Lãi suất vay ngân hàng thông qua 2 hình thức vay:

+ Lãi suất vay tín chấp: Thế chấp bằng uy tín để vay vốn.

+ Lãi suất vay thế chấp: Dùng tài sản đảm bảo để vay vốn. Tài sản đảm bảo có thể là: TSCĐ như: ô tô, bất động sản…

2. Cách tính lãi ngân hàng.

– Phương thức tính lãi suất ngân hàng đang được sử dụng phổ biến tại các ngân hàng ở Việt Nam là: lãi suất đơn.

– Có 2 cách tính lãi ngân hàng sau đây:

2.1. Cách tính lãi ngân hàng dựa vào số dư nợ gốc.

– Cách tính lãi ngân hàng dựa theo số dư nợ gốc có công thức tính như sau:

Tiền lãi hàng tháng = Dư nợ gốc x Lãi suất vay/ Thời hạn vay.

Số tiền gốc phải trả hàng tháng = Dư nợ gốc/ Thời hạn vay.

– Ví dụ: Anh A có ý định sửa nhà, anh muốn vay ngân hàng 60tr và hoàn trả trong 1 năm. Lãi suất vay là 10,8%/ năm.

+ Từ công thức trên ta có thể tính được:

Tiền lãi hàng tháng = 60,000,000đ x 10,8%/12 = 540,000đ. (Năm trăm bốn mươi nghìn đồng chẵn/.)

Số tiền gốc phải trả hàng tháng = Dư nợ gốc/ thời hạn vay = 60,000,000đ : 12 tháng = 5,000,000đ (Năm triệu đồng chẵn/.)

Số tiền phải trả hàng tháng = Số tiền gốc phải trả hàng tháng + Tiền lãi hàng tháng = 5,000,000đ + 540,000đ = 5,540,000đ. (Năm triệu năm trăm bốn mươi nghìn đồng chẵn/.)

2.2. Cách tính lãi ngân hàng theo dư nợ giảm dần.

– Cách tính lãi vay trong trường hợp này được tính theo số dư nợ giảm dần. Dựa trên số tiền thực tế còn nợ sau khi đã trừ đi phần nợ gốc người vay đã trả những những tháng trước đó. Khi số dư nợ giảm dần thì tiền lãi phải trả cũng giảm dần.

– Công thức:

Tiền gốc hằng tháng = Số tiền vay/Số tháng vay

Tiền lãi tháng đầu = Số tiền vay x Lãi suất vay theo tháng

Tiền lãi các tháng tiếp theo = Số tiền gốc còn lại x Lãi suất vay

– Ví dụ: Để thuận tiện cho các bạn thấy sự khác nhau trong 2 cách tính, Vay333 vẫn sử dụng ví dụ trên. Vẫn là anh A vay 60tr, thời hạn 12 tháng với lãi suất 10,8%/năm. Vậy bây giờ số tiền lãi sẽ được tính như sau:

Số tiền gốc phải trả hàng tháng = 60,000,000đ : 12 tháng = 5,000,000đ (Năm triệu đồng chẵn/.)

Số tiền lãi phải trả tháng đầu = 60,000,000đ x 10,8%/12 = 540,000đ. (Năm trăm bốn mươi nghìn đồng chẵn/.)

Số tiền lãi tháng thứ 2 = (60,000,000đ – 5,000,000đ) x 10,8%/12 = 495,000đ (Bốn trăm chín mươi lăm nghìn đồng chẵn/.)

Các tháng tiếp theo tính tương tự như vậy cho đến khi trả hết nợ. Bảng minh họa chi tiết:

| Thời gian vay còn lại | Số tiền gốc trả hàng tháng | Số tiền gốc còn lại | Tiền lãi hàng tháng | Số tiền phải trả hàng tháng |

| 12 tháng | 5,000,000đ | 55,000,000đ | 540,000đ | 5,540,000đ |

| 11 tháng | 5,000,000đ | 50,000,000đ | 495,000đ | 5,495,000đ |

| 10 tháng | 5,000,000đ | 45,000,000đ | 450,000đ | 5,450,000đ |

| 9 tháng | 5,000,000đ | 40,000,000đ | 405,000đ | 5,405,000đ |

| 8 tháng | 5,000,000đ | 35,000,000đ | 360,000đ | 5,360,000đ |

| 7 tháng | 5,000,000đ | 30,000,000đ | 315,000đ | 5,315,000đ |

| 6 tháng | 5,000,000đ | 25,000,000đ | 270,000đ | 5,270,000đ |

| 5 tháng | 5,000,000đ | 20,000,000đ | 225,000đ | 5,225,000đ |

| 4 tháng | 5,000,000đ | 15,000,000đ | 180,000đ | 5,180,000đ |

| 3 tháng | 5,000,000đ | 10,000,000đ | 135,000đ | 5,135,000đ |

| 2 tháng | 5,000,000đ | 5,000,000đ | 90,000đ | 5,090,000đ |

| 1 tháng | 5,000,000đ | 0đ | 45,000đ | 5,045,000đ |

Nhìn vào bảng minh họa có thể thấy theo cách tính lãi ngân hàng này, số tiền phải trả hàng tháng sẽ giảm do tiền lãi hàng tháng giảm so với cách tính lãi ngân hàng dựa vào dư nợ gốc.

Việc của bạn là phải hỏi kỹ nhân viên tư vấn trước khi ký hợp đồng xem cách tính lãi vay nào phù hợp với bạn nhất và đọc kỹ thỏa thuận vay thể hiện lãi suất và cách tính lãi trên hợp đồng.

3. Cách yếu tố ảnh hưởng tới lãi suất vay.

3.1. Số tiền vay.

– Số tền vay vốn của bạn ảnh hưởng đến mức lãi suất bạn phải trả cho ngân hàng là điều dễ hiểu. Bởi Jeff Arevalo – một chuyên gia tài chính của GreenPath Financial Wellness từng nói: “Đối với các khoản vay lớn hơn, người cho vay đang giả định rủi ro lớn hơn. Do đó, người cho vay tìm kiếm lợi nhuận cao hơn”.

– Số tiền cho vay lớn, rủi ro lớn dẫn đến lãi suất để phải cao hơn để tiền lợi thu về cao hơn đó là 1 nguyên tắc trong đầu tư áp dụng sang phần vay vốn. Vì suy cho cùng cho vay cũng là một dạng kinh doanh, đầu tư thu lợi từ ngân hàng đối với khách hàng.

3.2. Thời gian vay.

– Các khoản vay ngắn hạn: thường yêu cầu thanh toán hàng tháng cao hơn nhưng khách hàng cũng sẽ phải trả tổng số tiền lãi suất ít hơn vì thời hạn vay vốn ngắn.

– Các khoản vay dài hạn: có thể làm giảm số tiền bạn cần phải trả mỗi tháng, nhưng lúc này thời gian vay kéo dài dẫn tới tổng số tiền lãi phải trả sẽ nhiều hơn do nhiều kỳ trả lại hơn.

+ Theo nhà tư vấn tài chính của Take Charge America là Michael Sullian: “Vấn đề với các khoản vay dài hạn là chúng làm tăng đáng kể tổn chi phí của khoản vay. Các khoản vay dài hạn là kẻ thù của việc xây dựng sự giàu có”.

+ Lãi suất của các khoản vay dài hạn, ban đầu nhìn có vẻ thấp hơn, nhưng sau 1-2 năm lãi suất sẽ tăng theo lãi suất thả nổi của thị trường. Lúc này tùy vào tình hình lạm phát hay ổn định của thị trường mà lãi suất sẽ tăng hay giảm. Tuy nhiên, thời gian vay càng lâu thì thường lãi suất sẽ theo chiều hướng tăng lên.

- Ví dụ minh họa dễ dàng nhất hiện nay là các bạn vay vốn mua BĐS vào 1-2 năm trước, khi đó lãi suất trên hợp đồng có thể chưa tới 1%/1 tháng, Tuy nhiên, hiện nay sau 1 – 2 năm vay vốn thì theo Quyết định mới nhất 1606/QĐ-NHNN ngày 22 tháng 9 năm 2022 của NHNN (Ngân hàng Nhà nước) về việc tăng lãi suất thì các khách hàng vay vốn dài hạn cũng đang phải chịu lãi suất thả nổi tăng theo thị trường. Tổng số tiền lãi phải trả tăng lên là điều xảy ra tất yếu.

3.3. Mục đính sử dụng vay vốn.

– Mục đích sử dụng vốn vay cũng là yếu tố quan trọng để ảnh hưởng tới lãi suất vay. Do từng giai đoạn của nền kinh tế mà NHNN sẽ “áp” các lãi suất vay để kích cầu vay vốn phù hợp tới các NHTM (Ngân hàng Thương mại). Thông thường, các gói vay sản xuất kinh doanh sẽ có lãi suất thấp hơn gói vay tiêu dùng.

+ Ví dụ: Ngân hàng Nông nghiệp và Phát triển nông thôn sẽ có các gói vay với lãi suất ưu đãi cho các nông dân có phương án, dự án làm về nông nghiệp như mở trang trại chăn nuôi, mở trang trại cây giống….

3.4. Các yếu tố khác:

– Loại hình vay: Vay tín chấp sẽ có lãi suất vay cao hơn so với vay thế chấp.

– Ngoài các yếu tố trên, yếu tố “điểm tín dụng” cũng quyết định lãi suất vay. Hiện nay, điểm tín dụng được dùng để đánh giá lịch sử vay trong quá khứ của bạn. Nếu bạn có món nợ xấu ở bất kỳ ngân hàng nào cũng có thể sẽ bị từ chối vay vốn từ ngân hàng. Do lịch sử hồ sơ “điểm tín dụng” của chính bạn. Và với các “điểm tín dụng” tốt, ngoài việc hồ sơ vay của bạn dễ dàng hơn, bạn cũng có thể thỏa thuận với ngân hàng để có lãi suất tốt hơn.

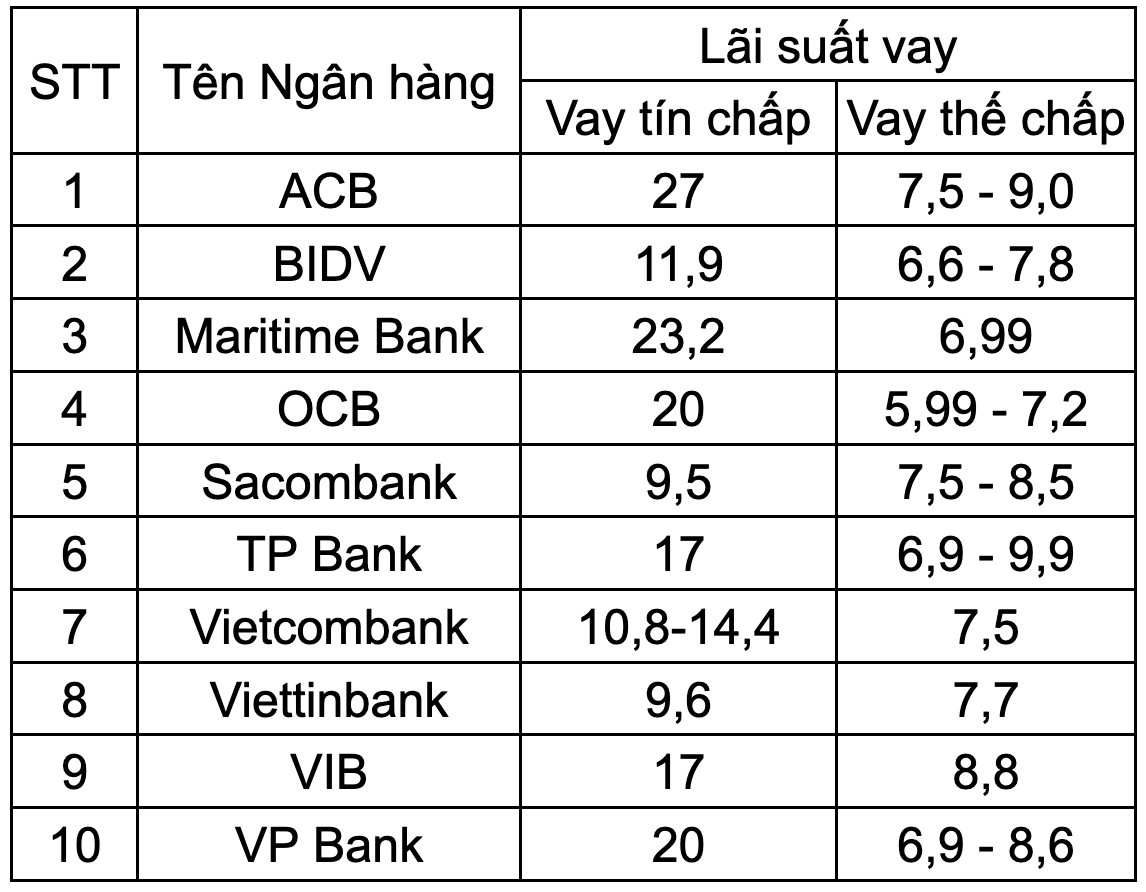

4. Bảng lãi suất cho vay của một số Ngân hàng hiện nay.

– Bảng minh họa lãi suất:

– Tùy thuộc vào mục đích vay vốn, mà các ngân hàng sẽ có các gói vay có thời hạn và lãi suất khác nhau. Để biết thông tin chi tiết, khách hàng vui lòng liên hệ tư vấn viên của các ngân hàng mà bạn định vay vốn để được tư vấn trực tiếp.

– Ví dụ: Với ngân hàng NN&PTNT AgriBank:

+ Vay thế chấp: Gói vay sản xuất kinh doanh và vay sản xuất nông nghiệp có thời hạn 1 năm, lãi suất là 6%.

+ Vay thế chấp: Gói vay tiêu dùng thế chấp thời hạn 6 tháng, lãi suất 7%.

+ Vay tín chấp: Gói vay tiêu dùng cá nhân, thời hạn 12 – 60 tháng, lãi suất 13%.

+ Vay thế chấp: Gói vay XKLĐ, thời hạn 6 tháng, lãi suất 7%.

+ Vay thế chấp: Gói mua xe, thời hạn 1 năm là 7,5%.

– Các ngân hàng lại có mỗi gói vay với lãi suất khác nhau, tùy theo mục đích hoạt động của ngân hàng thiên về: nông nghiệp phát triển, đầu tư hay là ngoại thương… Khách hàng muốn biết chính xác các gói vay có thời và lãi suất cũng như điều kiện để được vay vốn, vui lòng tới trực tiếp ngân hàng.

5. Công cụ tính lãi vay ngân hàng.

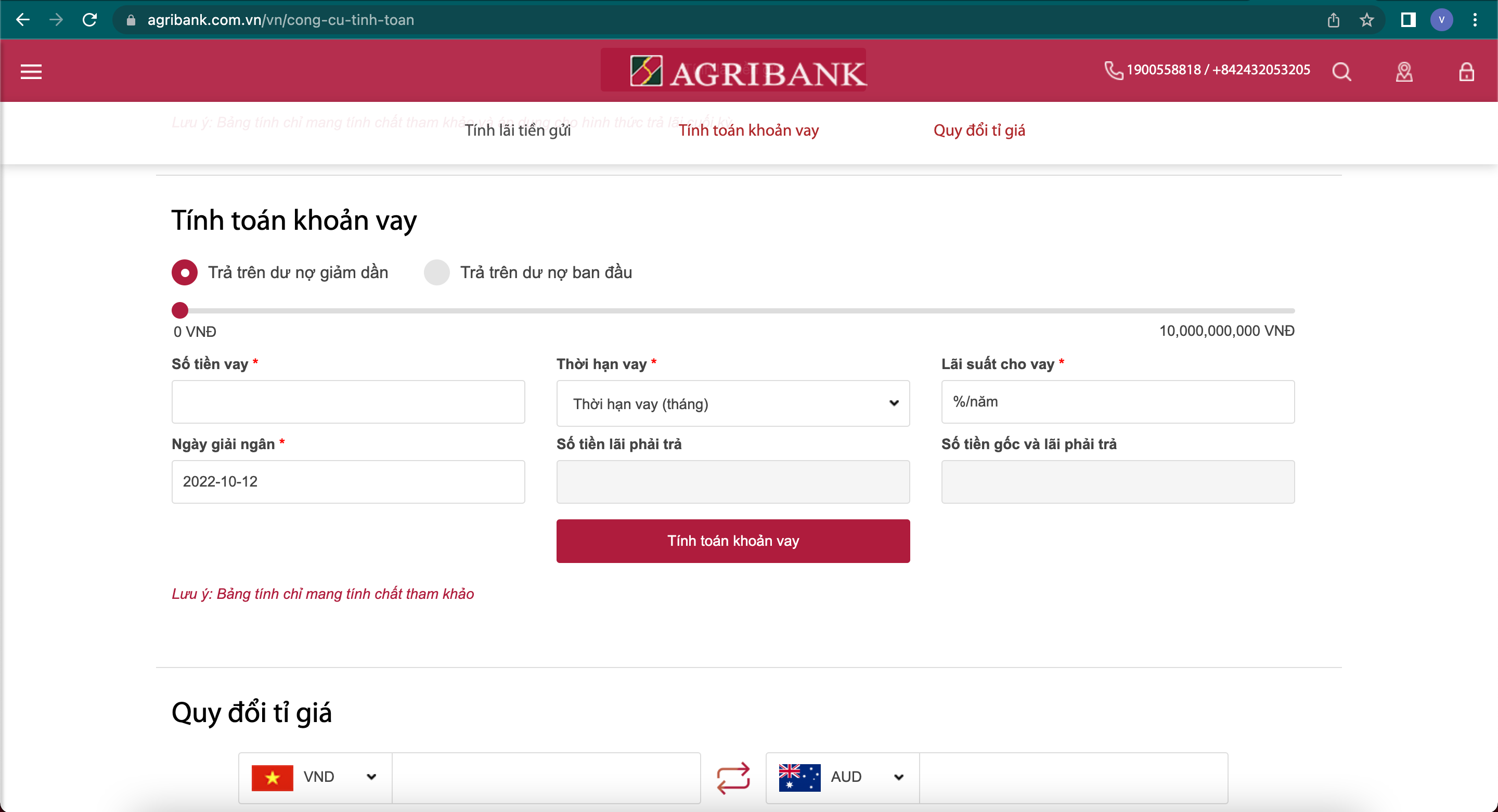

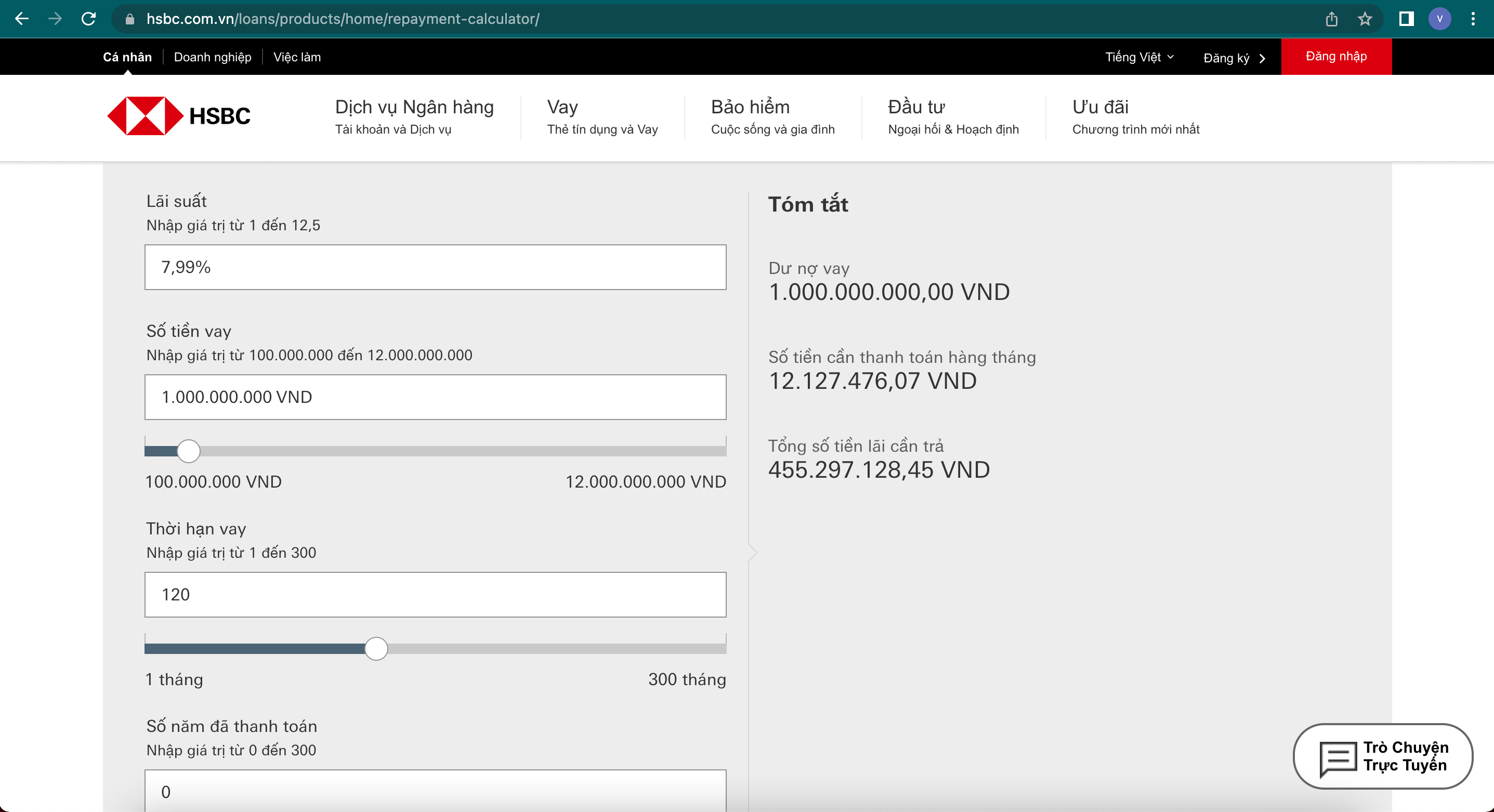

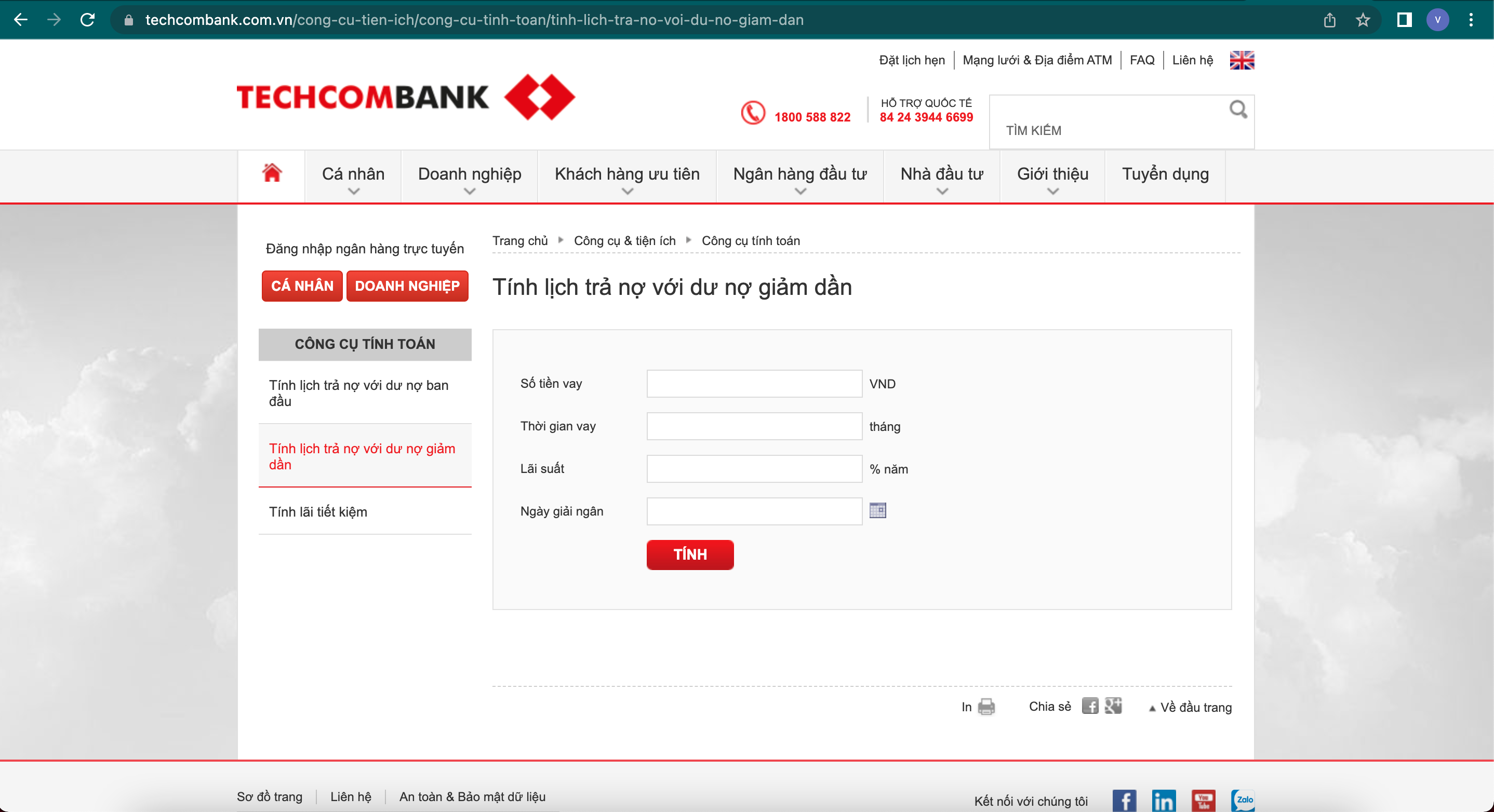

– Sử dụng công cụ tính toán trực tuyến: Hiện nay, tại các trang website chính thống của các ngân hàng có những phần tính lãi vay ngân hàng ước tính, khách hàng chỉ cần vào trình duyệt website của ngân hàng và nhập số tiền vay vốn.

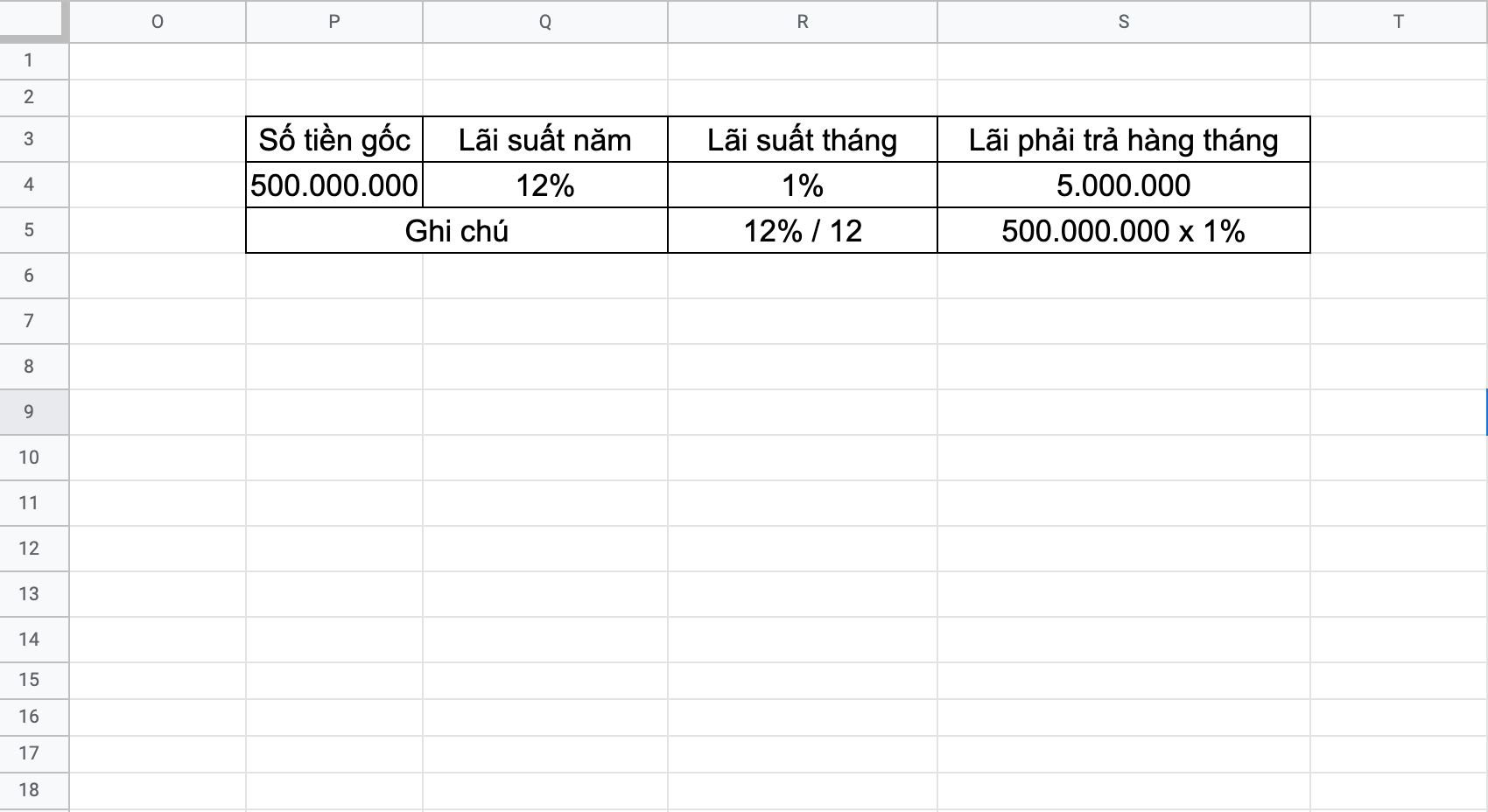

– Sử dụng excel: Sử dụng phần mềm excel trong tính toán rất quen thuộc trong nhiều năm vừa qua. Bạn chỉ cần 1 chiếc máy tính hay điện thoại có ứng dụng Bảng tính excel tải về máy hoặc Bảng tính trong Google Drive là có thể tính được lãi ngân hàng.

– Cách tính cuối cùng, là cách tính truyền thống, đó là sử dụng phép tính nhẩm hoặc tính toán bằng máy tính cầm tay. Cách tính này được sử dụng từ rất lâu đời. Tuy không nhanh bằng các phương pháp trên, nhưng vẫn vô cùng chính xác và có thể dùng phương pháp này mọi lúc, mọi nơi.

Với các công cụ cách tính lãi ngân hàng được giới ở trên, chúc các bạn sẽ lựa chọn được công cụ phù hợp với mình nhất!