Lãi suất vay tín chấp là bao nhiêu? Và có nên vay tín chấp không? Nếu vay tín chấp thì cần những hồ sơ gì?… Những thắc mắc thường gặp khi bạn đang muốn vay tín chấp một số tiền và thấy tin quảng cáo nhưng không hiểu rõ về nó? Bạn thường bỏ qua khái niệm định nghĩa “vay tín chấp là gì?”. Bởi chỉ khi hiểu rõ vấn đề bạn mới có thể hiểu được nguyên tắc hoạt động của nó. Vậy nên, trước khi tìm hiểu những vấn đề phía sau, chúng ta cùng làm rõ vấn đề đầu tiên:

Menu

- 1 1. Vay tín chấp là gì?

- 2 2. Lãi suất vay tín chấp

- 3 3. Ưu – Nhược điểm của vay tín chấp

- 4 4. Có nên vay tín chấp không?

- 5 5. Phân loại các dạng vay tín chấp hiện nay

- 6 6. Điều kiện và hồ sơ đăng ký vay tín chấp

- 7 7. Quy trình vay tín chấp như thế nào?

- 8 8. Lựa chọn địa chỉ vay tín chấp uy tín

- 9 9. Các thắc mắc thường gặp khi vay tín chấp?

- 9.1 Vay vốn ngân hàng không cần thế chấp có phải là vay tín chấp không?

- 9.2 Thời gian được duyệt hồ sơ vay tín chấp là bao lâu?

- 9.3 Khi không có thu nhập cố định có vay tín chấp được không? (Dành cho các đối tượng làm tự do)

- 9.4 Vay tín chấp cùng lúc 2 ngân hàng, tổ chức tài chính-tín dụng cùng lúc có được không?

- 9.5 Vay tín chấp trả trước hạn có sao không? Trả nợ trước hạn có bị mất phí không?

- 9.6 Nợ xấu có vay tín chấp được không?

- 9.7 Nhận khoản vay tín chấp bằng cách nào?

- 9.8 Đang vay thế chấp muốn vay tín chấp có được không?

- 9.9 Phí chậm thanh toán là bao nhiêu?

1. Vay tín chấp là gì?

– Vay tín chấp hầu như mọi người đều hiểu rằng đó là hình thức vay không cần đảm bảo tài sản. Mà dựa vào uy tín của cá nhân để xét duyệt khoản vay vốn.

– Hầu hết, mọi khái niệm đều cho rằng “không cần tài sản đảm bảo”, nhưng riêng tại Vay333.net, chúng tôi cho rằng, nói chính xác là: “không cần đảm bảo tài sản hữu hình” bởi “uy tín” của bản thân cũng chính là một dạng “tài sản vô hình” trong kinh tế học. Bởi vậy, các bạn vẫn đang sử dụng tài sản vô hình để đảm bảo.

– Lý do từ đâu mà Vay333 đưa ra khái niệm này? Các bạn đừng quên, vay tín chấp dựa vào lịch sử tín dụng của bạn trên hệ thống là điều kiện tiên quyết để xét duyệt khoản vay sau này. Kể cả là các khoản vay thế chấp tài sản sau này. Vậy rõ ràng thang điểm đó chính là để đánh giá “tài sản vô hình” được đảm bảo từ “uy tín cá nhân” của bạn trên hệ thống tín dụng.

– Đừng bị những khái niệm “không cần đảm bảo tài sản” khi định nghiệm vay tín chấp khiến bạn cho rằng bạn không mất đi tài sản gì. Cái bạn đang thế chấp là “tài sản vô hình” để vay vốn.

– Ngoài ra, vay tín chấp cũng có thể dựa trên thu nhập của bạn để đánh giá khả năng trả nợ của bạn trên các hạn mức thuộc gói vay tín chấp khác nhau. Mỗi tổ chức tài chính, tín dụng cho vay tín chấp sẽ có những yêu cầu, đánh giá riêng cho khoản vay tín chấp mà bạn muốn vay.

2. Lãi suất vay tín chấp

– Theo Điều 9 và Khoản e Điều 10 Thông tư 43/2016/TT-NHNN và theo Thông tư 39/2016/TT-NHNN thì lãi suất vay phải được thể hiện rõ ràng trên Hợp đồng cho vay tiêu dùng với lãi suất theo quy định của Ngân hàng Nhà nước Việt Nam.

– Lãi suất vay tín chấp có 2 điểm mà người vay vốn nhất định cần quan tâm:

+ Lãi suất vay tín chấp cao hơn lãi suất vay thế chấp: Do mức độ rủi ro cao hơn khi thu hồi nợ cho khoản vay tín chấp là không có tái sản đảm bảo (hữu hình) nên lãi suất của các gói vay tín chấp đều cao hơn vay thế chấp.

+ Lãi suất vay tín chấp thay đổi theo từng thời kỳ : khoản 2 Điều 9 Thông tư 43/2016/TT-NHNN, công ty tài chính ban hành quy định về khung lãi suất cho vay tiêu dùng áp dụng thống nhất trong toàn hệ thống trong từng thời kỳ, trong đó bao gồm mức lãi suất cho vay cao nhất, mức lãi suất cho vay thấp nhất đối với từng sản phẩm cho vay tiêu dùng.

– Lãi suất vay tín chấp của các tổ chức tín dụng, tài chính hiện nay khoảng 12-20%/năm, tối đa 25%/năm.

– Lãi suất trên 50%/năm là lãi suất vay cắt cổ. Lãi suất vay 70-80%/năm được thì có thể coi là tín dụng đen.

3. Ưu – Nhược điểm của vay tín chấp

– Ưu điểm của vay tín chấp.

+ Duyệt hồ sơ nhanh chóng. Thời gian giải ngân nhanh, thông thường 3-5 ngày. Có một số ứng dụng duyệt ngay trong ngày.

+ Áp lực trả khoản vay không quá lớn. Khoản tiền vay được hỗ trợ hình thức trả góp và lãi suất được tính giảm dần theo số dư nợ hàng tháng.

+ Đăng ký khoản vay và duyệt khoản vay trực tuyến. Rút gọn được nhiều thời gian hơn. Khách hàng chỉ cần vào website trên máy tính hoặc tải trình duyệt app về điện thoại.

+ Tiếp cận được nhiều đối tượng khách hàng cần vay vốn gấp.

– Nhược điểm của vay tín chấp.

+ Lãi suất vay tín chấp cao hơn vay thế chấp.

+ Hạn mức vay thấp.

+ Đa số các gói vay tín chấp đều có mức phí phạt 2-5% nếu tất toán trước hạn thanh lý hợp đồng.

+ Do không đảm bảo tài sản, khách hàng hay có tâm lý để nợ quá hạn, dễ biến thành “nợ xấu”. Cần cân nhắc điều này, vì khi trở thành nợ xấu, bạn sẽ có trên danh sách lịch sử tín dụng thuộc nhóm 3,4 và 5. Sẽ bị từ chối cho các lần vay sau.

4. Có nên vay tín chấp không?

– Sau khi đọc mục 3 phân tích các ưu, nhược điểm của vay tín chấp các bạn cũng đã phần nào có câu trả lời của riêng mình. Mọi khoản vay dù là vay tín chấp hay vay thế chấp thì chúng ta đều nên cân nhắc kỹ đến khả năng hoàn trả dựa trên thu nhập cố định của bản thân.

– Nếu bạn cần gấp một khoản tiền thiết yếu, thì vay tín chấp là lựa chọn của bạn. Bởi thời gian duyệt hồ sơ và giải ngân nhanh.

– Khi đã cân nhắc về khả năng trả nợ của bản thân, thì khoản vay tín chấp được trả góp trong thời gian dài sẽ làm giảm áp lực thanh toán cho bản thân.

– Mức độ trượt giá của tiền mặt trong thời gian dài đôi khi có lợi hơn lãi suất cao mà bạn phải trả cho khoản vay tín chấp. Đây cũng là điều bạn nên cân nhắc.

– Khi bạn không có tài sản đảm bảo thì vay tín chấp là lựa chọn có thể xem xét của bạn khi cần vay vốn.

– Nếu bạn muốn khoản vay có lãi suất tốt và trả nợ lâu dài thì vay tín chấp không phải là loại vay bạn nên lựa chọn.

– Kết luận: Luôn luôn cân đối khả năng thanh khoản nợ từ thu nhập cố định cá nhân để tránh tính trạng rơi vào nợ xấu cho mọi khoản vay. (Điều quan trọng nhắc lại nhiều lần).

5. Phân loại các dạng vay tín chấp hiện nay

Phân loại vay tín chấp theo các nhóm thì có 2 nhóm:

– Phân loại vay theo giấy tờ vay.

+ Vay theo Bảng lương/ Hợp đồng lao động.

+ Vay theo Sao kê tài khoản ngân hàng.

+ Vay theo Cà vẹt xe (Giấy Đăng kí xe).

+ Vay theo Hóa đơn tiền điện.

+ Vay theo Sao kê thẻ tín dụng.

+ Vay theo Hợp đồng tín chấp.

+ Vay theo Hợp đồng Bảo hiểm nhân thọ.

– Phân loại theo mục đích vay.

+ Vay mua hàng trả góp.

+ Vay mua xe ô tô, xe hai bánh.

+ Vay tiền mặt.

+ Vay làm đệp, giáo dục.

Xem thêm: 7+ Ngân Hàng Cho Vay Tín Chấp Hộ Kinh Doanh Cá Thể

6. Điều kiện và hồ sơ đăng ký vay tín chấp

Điều kiện vay tín chấp

+ Là người có thu nhập cố định và ổn định. Bạn sẽ phải nộp bản sao kê chứng thực mức lương này để ngân hàng đánh giá khả năng chi trả của bạn. Tùy vào khoản vay mà họ sẽ yêu cầu mức lương tối thiểu là bao nhiêu.

+ Không có tín dụng xấu ở ngân hàng khác hoặc tổ chức tài chính khác. Được kiểm tra lịch sử tín dụng trên hệ thống.

+ Một số điều kiện căn bản như: là công dân Việt Nam. Giấy xác nhận đang cư trú tại nơi vay tiền.

+ Trong độ tuổi lao động: Từ 18 tuổi – 60 tuổi. Có nhiều bên yêu cầu tuổi từ 20 trở lên.

+ Bạn có thể vay ở nhiều ngân hàng, tổ chức tín dụng uy tín khác nhau tuy nhiên các bên cho vay đều sẽ cân nhắc mức độ trả nợ của bạn để duyệt hồ sơ của bạn.

Hồ sơ đăng ký vay tín chấp

+ Hồ sơ pháp lý bao gồm:

- Ảnh thẻ 3×4.

- Bản sao chứng minh thư/hộ chiếu/thẻ căn cước;

- Bản sao hộ khẩu/KT3/Sổ tạm trú;

- Bản sao giấy đăng ký kết hôn hoặc giấy chứng nhận độc thân;

- Hồ sơ chứng minh thu nhập; (trên 3 tháng trở lên);

- Hợp đồng lao động;

- Bảng lương 3 tháng gần nhất/sao kê lương.

+ Tùy theo sản phẩm cho vay mà bên cho vay sẽ yêu cầu thêm các giấy tờ khác như

- Hợp đồng bảo hiểm cho gói vay bảo hiểm.

- Hóa đơn điện nước cho gói vay bằng hóa đơn điện nước.

- Cavet xe cho gói vay cà vẹt xe.

- Giấy phép đăng ký kinh doanh, sổ sách thu chi cho doanh nghiệp vay tín chấp….

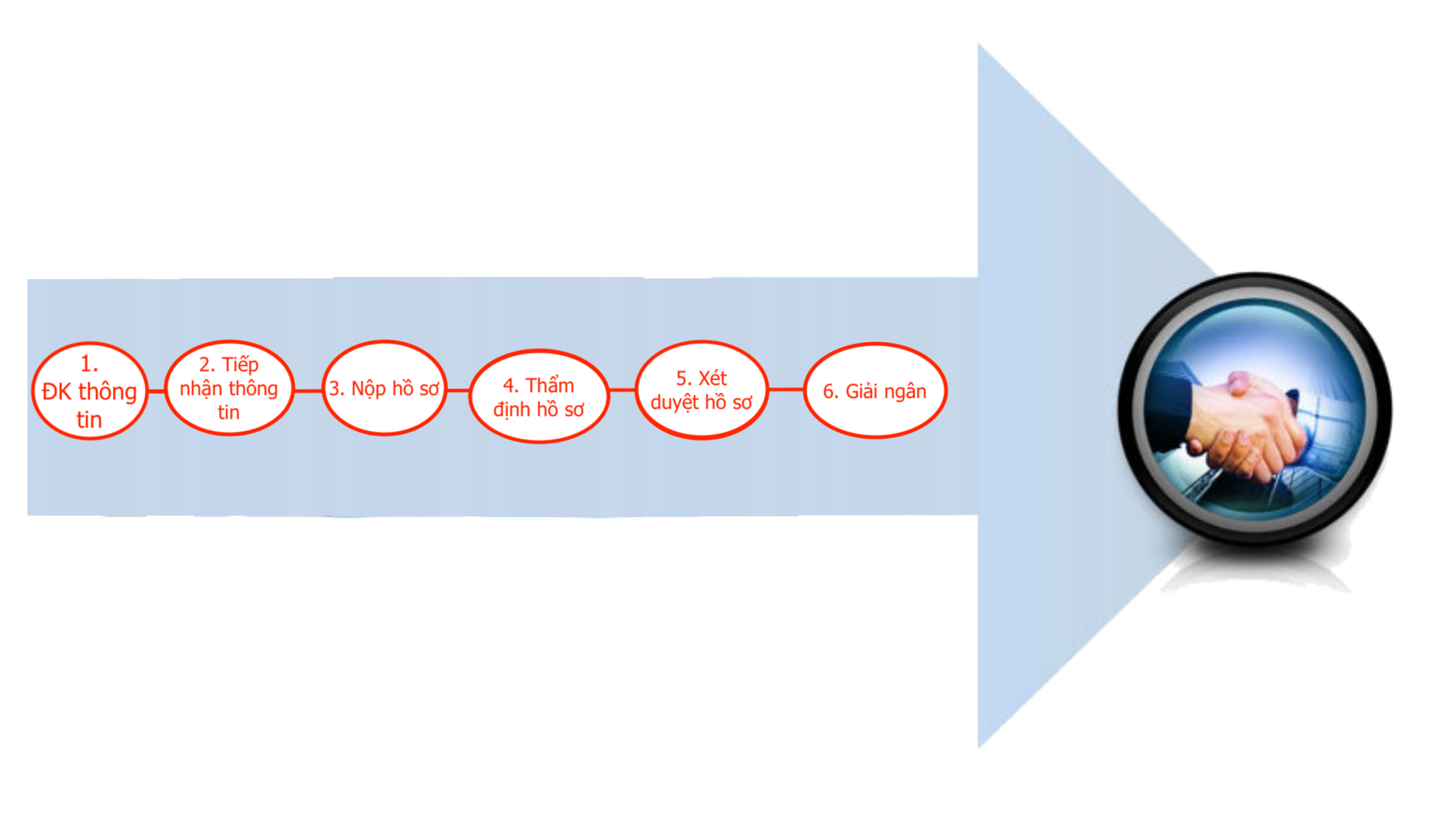

7. Quy trình vay tín chấp như thế nào?

– Bước 1: Đăng ký thông tin vay trực tuyến trên website hoặc tải app về điện thoại.

– Bước 2: Tiếp nhận thông tin từ khách hàng. Liên hệ với khách hàng và tư vấn gói vay phù hợp với khách hàng. Cung cấp một bộ hồ sơ vay theo mẫu, yêu cầu những giấy tờ cần thiết mà khách hàng cần nộp hoặc bổ sung.

– Bước 3: Sau khi khách hàng nộp đủ hồ sơ vay. Tiếp nhận hồ sơ, giấy tờ của khách hàng.

– Bước 4: Thẩm định, xác minh và đánh giá lại độ trung thực trên hồ sơ vay của khách hàng. Nếu các thông tin là đúng thì nộp hồ sơ lên trên.

– Bước 5: Xét duyệt hồ sơ vay. Trình hồ sơ lên quản lý có thẩm quyền quyết định gói vay (Giám đốc). Đợi xét duyệt hồ sơ khoảng 1-3 ngày.

– Bước 6: Sau khi đã được duyệt hồ sơ. Kí hợp đồng và giải ngân tiền cho khách hàng. Khi kí hợp đồng nên xem xét kỹ các thông tin trên hợp đồng. Tránh bị các bên lừa đảo trá hình các tổ chức tín dụng, tài chính cho vay với lãi suất cao, thời hạn ngắn.

– Thu nợ và từ việc đánh giá thu hồi nợ đưa ra điểm tín dụng cho khách hàng trong lịch sử vay.

8. Lựa chọn địa chỉ vay tín chấp uy tín

– Các địa chỉ vay tín chấp uy tín có thể kể đến các ngân hàng cho vay tín chấp như:

+ Ngân hàng Vietcombank: có nhiều chương trình cho vay tín chấp tiêu dùng, vay theo lương chuyển khoản, theo lương tiền mặt ưu đãi nhà nước, theo thẻ tín dụng…

+ Ngân hàng VP Bank: Thủ tục vay đơn giản, không cần phải tiết lộ chi tiết việc sử dụng số tiền vay của bạn, miễn đó đều là mục đích vay là sẽ thỏa mãn điều kiện của sản phẩm vay.

+ Ngân hàng Sacombank: Ngân hàng Sacombank có hai gói vay tín chấp chính là vay tiêu dùng cán bộ nhân viên và vay tiêu dùng – Bảo Tín. Lãi suất gói vay cán bộ nhân viên thấp hơn gói vay tiêu dùng – Bảo Tín.

+ Ngân hàng TMCP Đầu tư và Phát triển Việt Nam BIDV: BIDV lựa chọn cách tính lãi suất vay tín chấp thấp dựa trên dư nợ thực tế, đảm bảo lợi ích của khách hàng một cách tối đa nhất.

+ Ngân hàng VietinBank: nhiều năm qua ngân hàng luôn định ra những mức lãi suất ưu đãi cho nhiều gói vay, nhất là vay tín chấp, kỳ hạn vay lên tới 48 tháng.

+ Ngân hàng Tecombank: Thời gian vay từ 3-60 tháng, đáp ứng đủ theo dòng tiền/nhu cầu khách hàng. Gốc trả hàng tháng theo dư nợ giảm dần.

+ Ngân hàng Maritime Bank: Giải pháp vay đa dạng với hồ sơ đơn giản, đăng ký trực tuyến giúp bạn dễ dàng thực hiện mọi nhu cầu trong cuộc sống là tiêu chí vay tín chấp tại Maritime Bank.

– Ngoài các ngân hàng đã nêu ra còn các ngân hàng khác như: ACB, ANZ, Citibank, HSBC, Standard Chartered…

– Các tổ chức tín dụng như: FE Credit, Easy Credit, Lotte Finance, Mirae Asset Finance Việt Nam…

Xem thêm: Công Thức Tính Lãi Suất Vay Ngân Hàng Là Gì? Nên Vay Ở Đâu?

9. Các thắc mắc thường gặp khi vay tín chấp?

Vay vốn ngân hàng không cần thế chấp có phải là vay tín chấp không?

Đây chính là vay thế chấp, bạn sử dụng uy tín cá nhân hoặc doanh nghiệp để thế chấp mà không cần có tài sản đảm bảo.

Thời gian được duyệt hồ sơ vay tín chấp là bao lâu?

Mỗi ngân hàng, tổ chức tài chính – tín dụng sẽ có thời gian duyệt hồ sơ vay khác nhau. Thường là khoảng 3 ngày. Có tổ chức tín dụng duyệt hồ sơ vay chỉ sau 24 giờ, có ngân hàng lại tới 5 ngày.

Khi không có thu nhập cố định có vay tín chấp được không? (Dành cho các đối tượng làm tự do)

Mức lương tối thiểu để đăng ký vay là từ 3 triệu đồng. Nếu các khoản vay nhỏ, vay trả góp, bạn có thể vay các công ty tài chính mà không cần chứng minh thu nhập. Ví dụ như vay theo Sim Viettel…

Vay tín chấp cùng lúc 2 ngân hàng, tổ chức tài chính-tín dụng cùng lúc có được không?

Câu trả lời là được. Nếu bạn đảm bảo được khả năng trả nợ và đáp ứng được các điều kiện vay vốn của các bên cho vay.

Vay tín chấp trả trước hạn có sao không? Trả nợ trước hạn có bị mất phí không?

Khi trả trước hạn khoản vay, bạn chỉ cần trả khoản dư nợ gốc còn lại (không tính lãi suất) và trả một khoản phí phạt thanh toán sớm theo quy định thỏa thuận trên hợp đồng. Có thể dựa trên số năm bạn trả trước hạn sớm mà tính % phí phạt.

Nợ xấu có vay tín chấp được không?

Nợ xấu không được vay tín chấp. Muốn được thông qua bất kỳ khoản vay nào thì trước hết bạn phải xóa khỏi danh sách nợ xấu. Đây là điều kiện tiên quyết để xét duyệt hồ sơ.

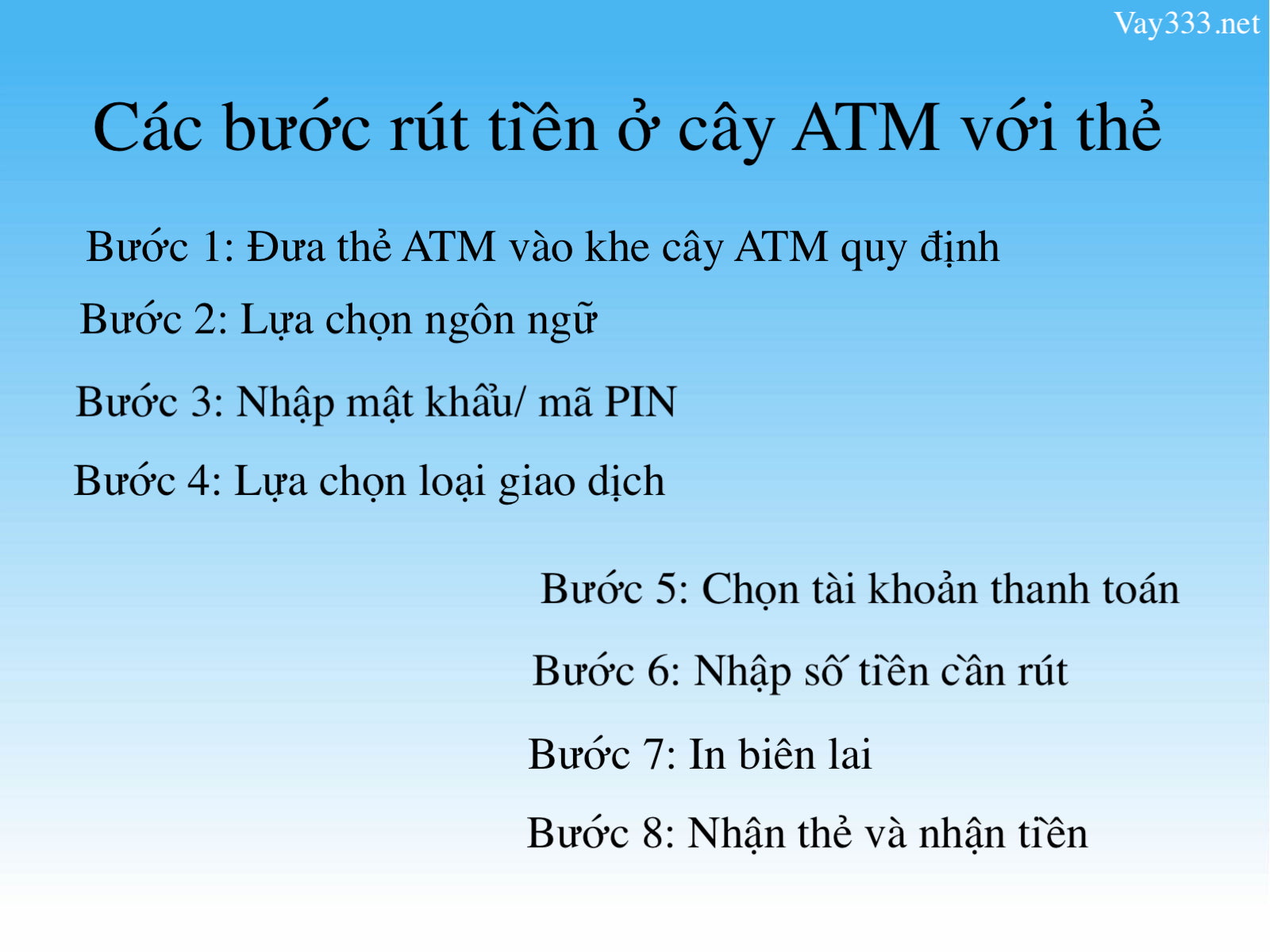

Nhận khoản vay tín chấp bằng cách nào?

Khi giải ngân, tiền sẽ được chuyển khoản vào tài khoản ngân hàng của bạn đăng ký trên hồ sơ hoặc giải ngân trực tiếp tại quầy giao dịch bằng tiền mặt.

Đang vay thế chấp muốn vay tín chấp có được không?

Có thể, tuỳ vào đánh giá của ngân hàng/công ty tài chính và khả năng trả nợ của bạn và điểm tín dụng của bạn.

Phí chậm thanh toán là bao nhiêu?

Tuỳ vào quy định của từng ngân hàng/công ty tài chính trên điều khoản hợp đồng. Nhưng quá trên 90 ngày là bạn sẽ bị cho vào danh sách “nợ xấu” rồi nhé!

- ATM Online – vay tiền nhanh với lãi suất tối đa 12%/năm.

- Vay Tiền Sinh Viên Ngân Hàng Chính Sách Xã Hội

- Oncredit – vay tiền nhanh hạn mức lên đến 15 triệu đồng

- Vay Theo Giấy Phép Kinh Doanh Vietcombank

- Điều kiện & Thủ tục vay vốn ngân hàng Nông Nghiệp Agribank

- Bee Credit duyệt vay cấp tốc – lãi suất cực thấp