Cách tính tiền lãi ngân hàng bao gồm 2 mục chính là: Cách tính lãi suất ngân hàng khi gửi tiết kiệm và cách tính lãi suất cho vay ngân hàng đang hiện hành. Trong 2 mục chính này lại có rất nhiều mức tính lãi suất khác nhau mà Vay333 sẽ nêu ra đầy đủ tại bài viết này. Và trước khi muốn tính lãi suất ngân hàng chính xác thì chúng ta cần hiểu rõ về khái niệm: Lãi suất ngân hàng là gì? và mức lãi suất ngân hàng được áp dụng theo Quy định của Ngân hàng Nhà nước Việt Nam hiện nay nhé!

Menu

- 1 I. Lãi Suất Ngân Hàng Và Mức Lãi Suất Ngân Hàng Hiện Nay.

- 2 II. Cách Tính Lãi Suất Ngân Hàng.

- 3 III. Bảng Lãi Suất Tiền Gửi Ngân Hàng Dành Cho Khách Hàng Cá Nhân Gửi Online:

- 4 IV. Bản Lãi Suất Tiết Kiệm Ngân Hàng Dành Cho Khách Hàng Cá Nhân Gửi Tại Quầy.

I. Lãi Suất Ngân Hàng Và Mức Lãi Suất Ngân Hàng Hiện Nay.

1. Lãi suất ngân hàng là gì?

– Lãi suất ngân hàng là tỷ lệ phần trăm giữa tiền vốn gửi vào (gửi tiết kiệm) hoặc cho vay với mức lãi trong một thời kỳ nhất định do ngân hàng quy định hoặc thỏa thuận giữa ngân hàng với người vay và người gửi.

– Nói một cách dễ hiểu như sau:

+ Khi bạn gửi 1 khoản tiền vào ngân hàng, được gọi là gửi tiết kiệm sẽ phát sinh được một khoản tiền lãi. Khoản tiền lãi này được tính dựa theo tỷ lệ phần trăm (gọi là lãi suất) mà ngân hàng áp dụng tại thời điểm bạn gửi tiền.

+ Khi bạn cần vay vốn từ ngân hàng và được phê duyệt, bạn sẽ phải trả một khoản tiền lãi phát sinh hàng tháng cho ngân hàng. Khoản tiền này cũng tính theo tỷ lệ phần trăm (gọi là lãi suất) mà ngân hàng áp dụng tại thời điểm bạn vay vốn.

2. Mức lãi suất ngân hàng khi gửi tiết kiệm.

– Theo thông tư 07/2014/TT-NHNN ngày 17/03/2014 có hiệu lực từ ngày 18/03/2014 quy định lãi suất đối với tiền gửi bằng đồng Việt Nam của tổ chức, cá nhân tại tổ chức tín dụng được Thống đốc Ngân hàng Nhà nước Việt Nam ban hành.

1. Tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (sau đây gọi là tổ chức tín dụng) áp dụng lãi suất tiền gửi bằng đồng Việt Nam của tổ chức và cá nhân không vượt quá mức lãi suất tối đa đối với tiền gửi không kỳ hạn, tiền gửi có kỳ hạn dưới 1 tháng, tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng do Thống đốc Ngân hàng Nhà nước Việt Nam quyết định trong từng thời kỳ và đối với từng loại hình tổ chức tín dụng.

2. Tổ chức tín dụng áp dụng lãi suất bằng đồng Việt Nam đối với tiền gửi có kỳ hạn từ 6 tháng trở lên của tổ chức và cá nhân trên cơ sở cung – cầu vốn thị trường.

3. Tiền gửi bao gồm các hình thức tiền gửi không kỳ hạn, tiền gửi có kỳ hạn, tiền gửi tiết kiệm, chứng chỉ tiền gửi, kỳ phiếu, tín phiếu, trái phiếu và các hình thức nhận tiền gửi khác của tổ chức (trừ tổ chức tín dụng), cá nhân theo quy định tại khoản 13 Điều 4 Luật Các tổ chức tín dụng.

Mới đây nhất Ngân hàng Nhà nước Việt Nam ban hành Quyết định ngày 22/09/2022 thực hiện từ ngày 23/09/2022 về việc thay đổi lãi suất, trong đó có lãi suất tiền gửi gồm các nội dung:

Theo Quyết định số 1607/QĐ-NHNN có hiệu lực thi hành kể từ ngày 23/9/2022 và thay thế Quyết định số 1729/QĐ-NHNN ngày 30/9/2020 của Thống đốc NHNN về mức lãi suất cho vay ngắn hạn tối đa bằng đồng Việt Nam như sau:

– Ngân hàng (trừ Tổ chức tín dụng, chi nhánh ngân hàng nước ngoài) áp dụng mức lãi suất cho vay ngắn hạn tối đa bằng đồng Việt Nam là 5,0%/năm.

+ Mức lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng là 0,5%/năm;

+ Mức lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng là 5,0%/năm.

– Quỹ tín dụng nhân dân và Tổ chức tài chính vi mô áp dụng mức lãi suất tối đa đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng là 5,5%/năm.

– Lãi suất phát sinh trước ngày 23/9/2022 thì được thực hiện cho đến khi hết thời hạn; Trường hợp hết thời hạn đã thỏa thuận mà tổ chức, cá nhân không đến lĩnh tiền thì áp dụng lãi suất mới theo Quyết định 1607/QĐ-NHNN năm 2022.

3. Mức lãi suất ngân hàng cho vay hiện hành.

Điều 13 theo Thông tư 39/2016/TT-NHNN ngày 30/12/2016 quy định về lãi suất của hoạt động cho vay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng như sau:

1. Tổ chức tín dụng và khách hàng thỏa thuận về lãi suất cho vay theo cung cầu vốn thị trường, nhu cầu vay vốn và mức độ tín nhiệm của khách hàng, trừ trường hợp Ngân hàng Nhà nước Việt Nam có quy định về lãi suất cho vay tối đa tại khoản 2 Điều này.

2. Tổ chức tín dụng và khách hàng thỏa thuận về lãi suất cho vay ngắn hạn bằng đồng Việt Nam nhưng không vượt quá mức lãi suất cho vay tối đa do Thống đốc Ngân hàng Nhà nước Việt Nam quyết định trong từng thời kỳ nhằm đáp ứng một số nhu cầu vốn:

a) Phục vụ lĩnh vực phát triển nông nghiệp, nông thôn theo quy định của Chính phủ về chính sách tín dụng phục vụ phát triển nông nghiệp, nông thôn;

b) Thực hiện phương án kinh doanh hàng xuất khẩu theo quy định tại Luật thương mại và các văn bản hướng dẫn Luật thương mại;

c) Phục vụ kinh doanh của doanh nghiệp nhỏ và vừa theo quy định của Chính phủ về trợ giúp phát triển doanh nghiệp nhỏ và vừa;

d) Phát triển ngành công nghiệp hỗ trợ theo quy định của Chính phủ về phát triển công nghiệp hỗ trợ;

đ) Phục vụ kinh doanh của doanh nghiệp ứng dụng công nghệ cao theo quy định tại Luật công nghệ cao và các văn bản hướng dẫn Luật công nghệ cao.

3. Nội dung thỏa thuận về lãi suất cho vay bao gồm mức lãi suất cho vay và phương pháp tính lãi đối với khoản vay. Trường hợp mức lãi suất cho vay không quy đổi theo tỷ lệ %/năm và/hoặc không áp dụng phương pháp tính lãi theo số dư nợ cho vay thực tế, thời gian duy trì số dư nợ gốc thực tế đó, thì trong thỏa thuận cho vay phải có nội dung về mức lãi suất quy đổi theo tỷ lệ %/năm (một năm là ba trăm sáu mươi lăm ngày) tính theo số dư nợ cho vay thực tế và thời gian duy trì số dư nợ cho vay thực tế đó.

4. Khi đến hạn thanh toán mà khách hàng không trả hoặc trả không đầy đủ nợ gốc và/hoặc lãi tiền vay theo thỏa thuận, thì khách hàng phải trả lãi tiền vay như sau:

a) Lãi trên nợ gốc theo lãi suất cho vay đã thỏa thuận tương ứng với thời hạn vay mà đến hạn chưa trả;

b) Trường hợp khách hàng không trả đúng hạn tiền lãi theo quy định tại điểm a khoản này, thì phải trả lãi chậm trả theo mức lãi suất do tổ chức tín dụng và khách hàng thỏa thuận nhưng không vượt quá 10%/năm tính trên số dư lãi chậm trả tương ứng với thời gian chậm trả;

c) Trường hợp khoản nợ vay bị chuyển nợ quá hạn, thì khách hàng phải trả lãi trên dư nợ gốc bị quá hạn tương ứng với thời gian chậm trả, lãi suất áp dụng không vượt quá 150% lãi suất cho vay trong hạn tại thời điểm chuyển nợ quá hạn.

5. Trường hợp áp dụng lãi suất cho vay điều chỉnh, tổ chức tín dụng và khách hàng phải thỏa thuận nguyên tắc và các yếu tố để xác định lãi suất điều chỉnh, thời điểm điều chỉnh lãi suất cho vay. Trường hợp căn cứ các yếu tố để xác định lãi suất điều chỉnh dẫn đến có nhiều mức lãi suất cho vay khác, thì tổ chức tín dụng áp dụng mức lãi suất cho vay thấp nhất.

Theo Quyết định số 1606/QĐ-NHNN ban hành ngày 22/09/2022 có hiệu lực thi hành kể từ ngày 23/9/2022 và thay thế Quyết định số 1728/QĐ-NHNN ngày 30 tháng 9 năm 2020 của Thống đốc Ngân hàng Nhà nước về lãi suất tái cấp vốn, lãi suất tái chiết khấu, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của Ngân hàng Nhà nước Việt Nam đối với các ngân hàng, quy định về các mức lãi suất của Ngân hàng Nhà nước Việt Nam như sau:

– Lãi suất tái chiết khấu: 3,5%/năm.

– Lãi suất tái cấp vốn: 5,0%/năm.

– Lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của Ngân hàng Nhà nước Việt Nam đối với tổ chức tín dụng, chi nhánh ngân hàng nước ngoài: 6,0%/năm.

II. Cách Tính Lãi Suất Ngân Hàng.

Cách tính tiền lãi ngân hàng sẽ dựa trên lãi suất ngân hàng áp dụng trong thỏa thuận với khách hàng. Đa phần chia thành 2 cách tính như sau:

1. Cách tính lãi suất ngân hàng không kỳ hạn. Ưu và nhược điểm của lãi suất không kỳ hạn.

1.1. Cách tính lãi suất ngân hàng không kỳ hạn.

– Gửi tiền tiết kiệm không kỳ hạn là loại hình gửi tiết kiệm không giới hạn thời gian gửi. Công thức tính lãi suất tiết kiệm không kỳ hạn:

Số tiền lãi = Số tiền gửi x lãi suất (%/năm) x số ngày thực gửi/360.

– Ví dụ: Hiện nay, bạn có 60,000,000 đ (Sáu mươi triệu Việt Nam đồng), bạn mang đi gửi tiết kiệm tại Ngân hàng Vietcombank. Bạn chỉ muốn gửi tạm một thời gian ngắn nên bạn chọn gửi không kỳ hạn. Sau 1 tháng, bạn cần số tiền này và đi rút về, thì số tiền lãi của bạn sẽ được tính như sau:

+ Lãi suất của bạn sẽ được ngân hàng Vietcombank áp dụng tính hiện nay là: 0,1%/1 năm.

Số tiền lãi = 60,000,000 x 0,1% x 30/360 = 5,000đ (Năm nghìn đồng chẵn/.)

+ Số tiền bạn nhận về = Tiền gốc + Tiền lãi.

Theo ví dụ trên thì số tiền nhận về sẽ là: 60,005,000đ (Sáu mươi triệu không trăm lẻ năm nghìn đồng chẵn/.)

1.2. Ưu và nhược điểm của gửi tiết kiệm không kỳ hạn như sau:

– Ưu điểm:

- Không quy định thời gian và số tiền gửi.

- Rút tiền linh hoạt, có thể rút tiền bất kỳ lúc nào, không cần báo trước. Mức lãi suất không bị điều chỉnh thay đổi.

- Được hưởng lãi suất thực theo ngày tính và số dư còn lại cuối mỗi ngày.

– Nhược điểm:

- Thấp, tính theo số dư cuối ngày.

- Ít ưu đãi.

2. Cách tính lãi suất ngân hàng có kỳ hạn. Ưu và nhược điểm của lãi suất có kỳ hạn.

2.1. Cách tính lãi suất ngân hàng có kỳ hạn.

– Gửi tiền tiết kiệm có kỳ hạn là hình thức gửi tiền vào ngân hàng với số tiền, khoảng thời gian gửi cụ thể và có cam kết về thời điểm tất toán theo thỏa thuận của khách hàng và ngân hàng. Các ngân hàng sẽ có nhiều kỳ hạn với các mức lãi suất khác nhau cho mỗi loại kỳ hạn để thu hút khách hàng. Công thức tính lãi suất ngân hàng có kỳ hạn:

Số tiền lãi theo tháng = Số tiền gửi x lãi suất (%năm)/12 x số tháng gửi.

Hoặc là:

Số tiền lãi theo ngày = Số tiền gửi x lãi suất (%năm) x số ngày gửi/360.

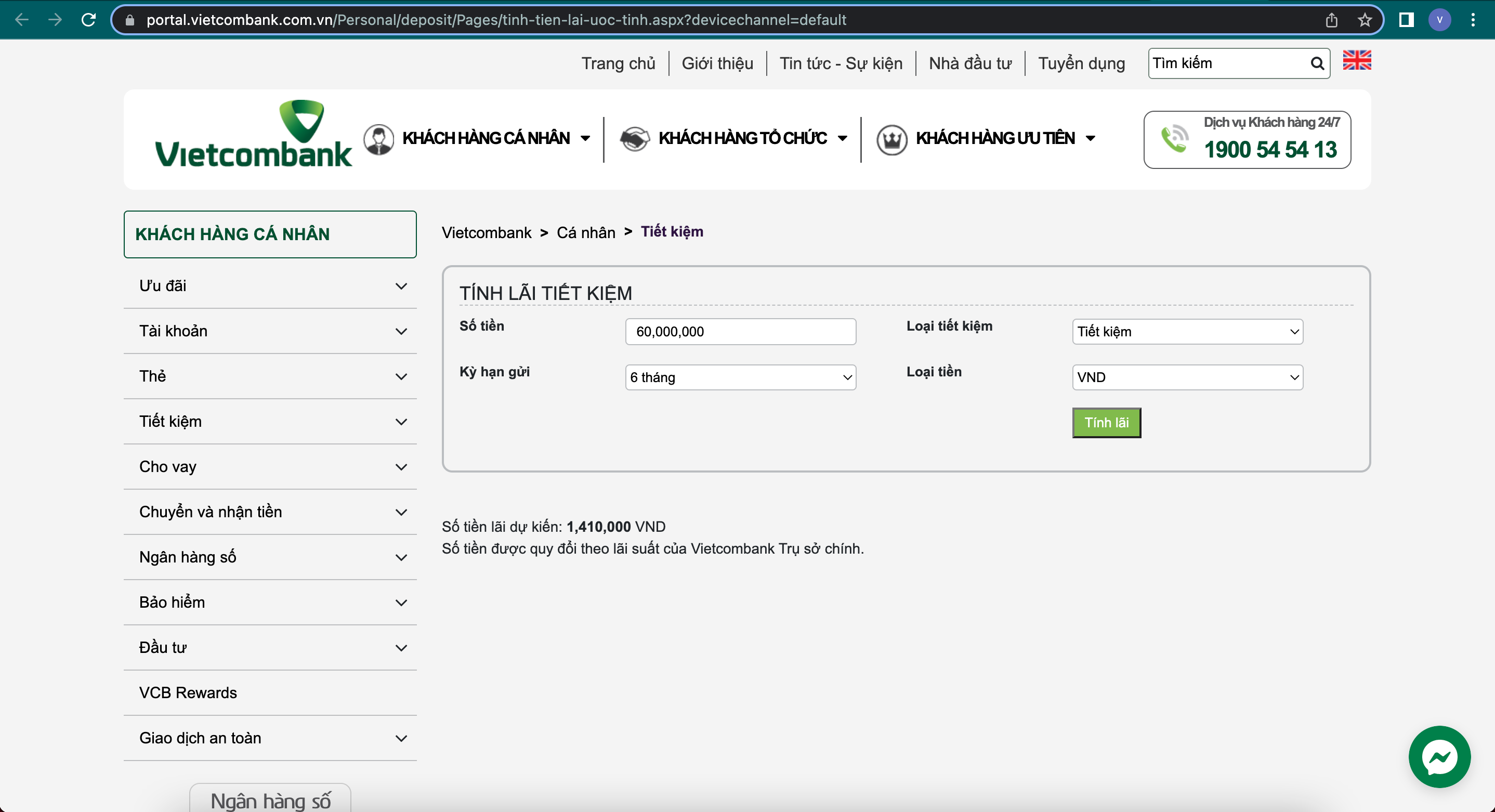

– Ví dụ: Giống như ở trên, bạn có 60,000,000đ tiền dư. Và số tiền này bạn chưa cần sử dụng vào mục đích tiêu dùng nào cả. Bạn đem gửi tại ngân hàng Vietcombank kỳ hạn 6 tháng. Vậy sau 6 tháng sau tới kỳ hạn bạn sẽ có:

+ Lãi suất cho kỳ hạn 6 tháng là: 4,7%/1 năm.

Số tiền lãi = 60,000,000 x 4,7%/12 x 6 = 1,410,000đ (Một triệu bốn trăm mười nghìn đồng chẵn/.)

(Công thức 2: Số tiền lãi = 60,000,000 x 4,7%/x 180/360 = 1,410,000đ (Một triệu bốn trăm mười nghìn đồng chẵn/.)

+ Số tiền bạn nhận về = Tiền gốc + Tiền lãi = 60,000,000 + 1,410,000 = 61,410,000đ (Sáu mươi triệu bốn trăm mười nghìn đồng chẵn/.)

2.2. Ưu và nhược điểm của lãi suất có kỳ hạn.

– Ưu điểm:

- Lãi suất gửi có kỳ hạn thường cao hơn không kỳ hạn gấp nhiều lần.

- Thường xuyên nhận nhiều ưu đãi. Ví dụ: mở thẻ tín dụng không cần chứng minh thu nhập,…

– Nhược điểm:

- Có quy định về thời gian gửi và số tiền gửi tối thiểu.

- Lãi suất được tính theo cuối kỳ, định kỳ hoặc trước kỳ hạn tiết kiệm.

- Tuân thủ cam kết kỳ gửi để hưởng lãi suất đúng quy định. Trong trường hợp tất toán trước kỳ hạn, phải thông báo cho ngân hàng và nhận lãi suất điều chỉnh.

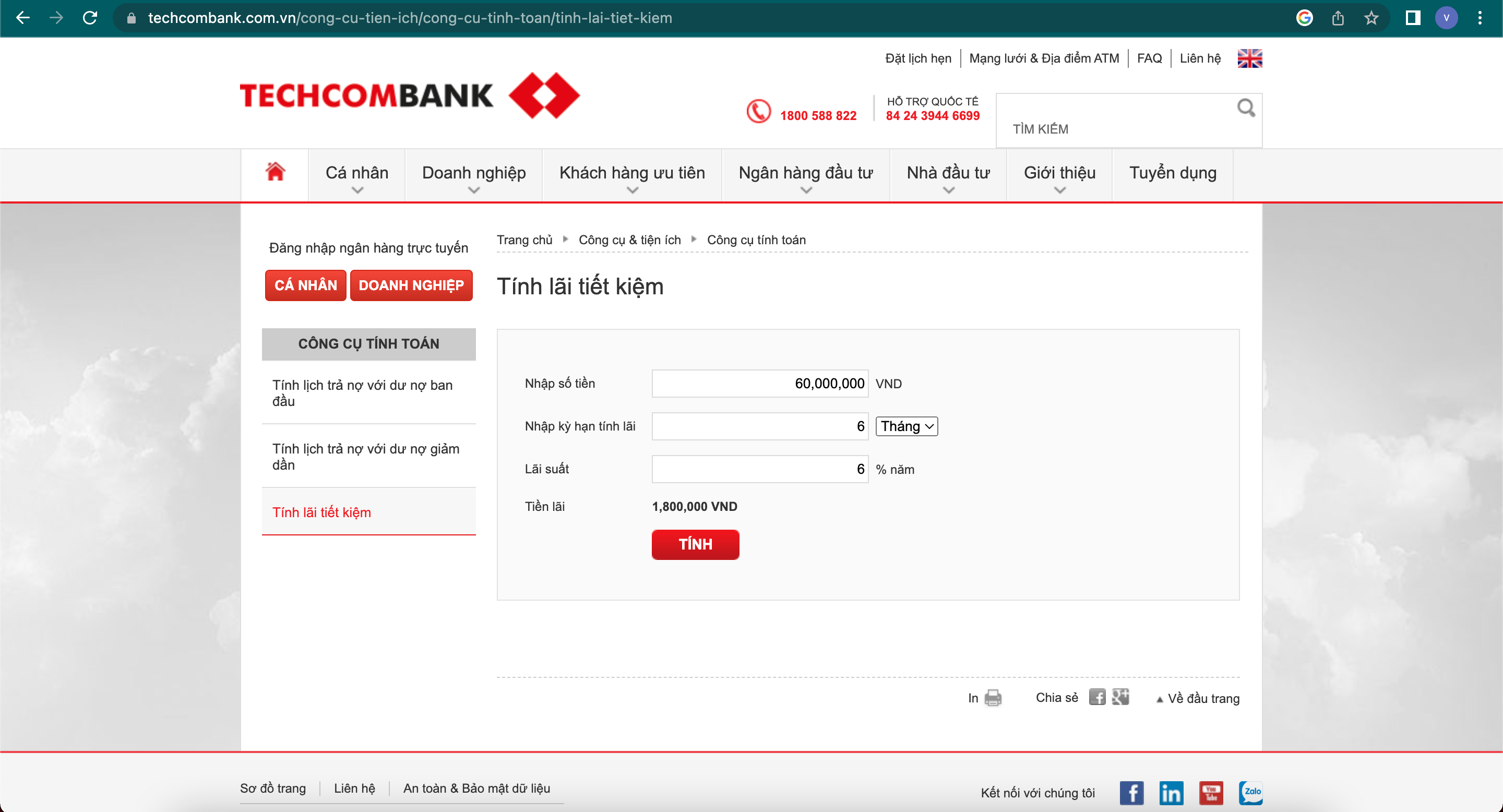

Ngoài ra, hiện nay có cách tính tiền lãi ngân hàng trực tuyến. Bạn chỉ cần chọn ngân hàng bạn muốn gửi tiền tiết kiệm và công cụ tiện ích trên trình duyệt website của họ sẽ tính ngay cho bạn số tiền lãi theo kỳ hạn mà bạn chọn:

III. Bảng Lãi Suất Tiền Gửi Ngân Hàng Dành Cho Khách Hàng Cá Nhân Gửi Online:

Lãi suất tiền gửi các ngân hàng dành cho khách hàng cá nhân online (%/năm) mới nhất hiện nay: T10/2022.

| Ngân hàng | 01 tháng | 03 tháng | 06 tháng | 12 tháng | 18 tháng | 24 tháng | 36 tháng |

| ABBank | 3,85 | 4,00 | 5,80 | 6,20 | 6,00 | 6,00 | 6,30 |

| Bắc Á | 5,00 | 5,00 | 7,10 | 7,30 | 7,50 | 7,50 | 7,50 |

| Bảo Việt | 3,95 | 4,00 | 6,50 | 6,95 | 7,25 | 7,25 | 7,25 |

| CBBank | 3,90 | 3,95 | 7,20 | 7,50 | – | – | – |

| GBBank | 5,00 | 5,00 | 6,70 | 6,90 | 7,00 | 7,00 | 7,00 |

| Kiên Long | 5,00 | 5,00 | 6,40 | 6,80 | 7,05 | 7,10 | 7,10 |

| MSB | – | 3,50 | 4,80 | 5,30 | 5,40 | 5,40 | 5,40 |

| Hong Leong | 3,00 | 3,30 | 4,20 | 5,10 | – | – | – |

| Nam Á Bank | 4,75 | 4,90 | 6,70 | 7,30 | 7,30 | 7,30 | 7,30 |

| OCB | 4,80 | 4,85 | 7,00 | 7,30 | 7,30 | 7,30 | 7,35 |

| PVBank | 5,00 | 5,00 | 6,50 | 7,10 | 7,45 | 7,45 | 7,45 |

| SCB | 5,00 | 5,00 | 7,25 | 7,55 | 7,75 | 7,75 | 7,75 |

| SHB | 3,80 | 4,00 | 6,60 | 6,90 | 7,00 | 6,60 | 6,70 |

| TPBank | 4,60 | 5,00 | 6,50 | 6,90 | 7,05 | 7,05 | 7,05 |

| VIB | 5,00 | 5,00 | 6,60 | – | 6,80 | 6,90 | 6,90 |

| VietCapitalBank | 3,95 | 3,95 | 6,20 | 6,60 | 6,90 | 7,00 | – |

IV. Bản Lãi Suất Tiết Kiệm Ngân Hàng Dành Cho Khách Hàng Cá Nhân Gửi Tại Quầy.

Lãi suất tiền gửi các ngân hàng dành cho khách hàng cá nhân gửi tại quầy (%/năm) mới nhất hiện nay: T10/2022.

| Ngân hàng | 01 tháng | 03 tháng | 06 tháng | 12 tháng | 18 tháng | 24 tháng | 36 tháng |

| ABBank | 3,65 | 4,00 | 5,60 | 6,20 | 6,00 | 6,00 | 6,30 |

| Agribank | 4,10 | 4,40 | 4,80 | 6,40 | 6,40 | 6,40 | – |

| Bắc Á | 5,00 | 5,00 | 7,00 | 7,20 | 7,40 | 7,40 | 7,40 |

| Bảo Việt | 4,65 | 4,90 | 6,20 | 6,85 | 7,10 | 7,10 | 7,10 |

| BIDV | 4,10 | 4,40 | 4,70 | 6,40 | 6,40 | 6,40 | 6,40 |

| CBBank | 3,80 | 3,90 | 7,10 | 7,45 | 7,50 | 7,50 | 7,40 |

| Đông Á | 4,80 | 4,80 | 6,60 | 7,20 | 7,50 | 7,50 | 7,50 |

| GPBank | 4,80 | 4,90 | 6,60 | 6,80 | 6,90 | 6,90 | 6,90 |

| Indovina | 4,20 | 4,60 | 5,90 | 6,70 | 7,05 | 7,20 | – |

| Kiên Long | 5,00 | 5,00 | 6,40 | 6,80 | 7,05 | 7,10 | 7,10 |

| MSB | – | 3,50 | 4,80 | 5,30 | 5,40 | 5,40 | 5,40 |

| Nam Á Bank | – | – | 5,45 | 6,70 | 6,30 | – | 6,50 |

| NCB | 4,00 | 4,00 | 6,75 | – | 7,05 | 7,15 | 7,15 |

| OCB | 4,70 | 4,90 | 6,00 | 6,70 | 6,80 | 6,90 | 7,00 |

| OceanBank | 3,60 | 3,95 | 6,40 | 6,95 | 7,20 | 6,60 | 6,80 |

| PGBank | 4,50 | 4,50 | 6,40 | 6,90 | 7,10 | 7,10 | 7,10 |

| PublicBank | 4,80 | 5,00 | 6,50 | 7,10 | 7,50 | 7,20 | 7,20 |

| PVcomBank | 4,60 | 4,80 | 6,10 | 6,70 | 6,85 | 6,85 | 6,85 |

| Saigonbank | 4,70 | 5,00 | 6,10 | 6,90 | 7,30 | 7,30 | 7,30 |

| SCB | 5,00 | 5,00 | 6,20 | 7,30 | 7,30 | 7,30 | 7,30 |

| SeABank | 4,70 | 4,70 | 5,40 | 6,10 | 6,15 | 6,20 | 6,25 |

| TPBank | 4,50 | 4,90 | 6,10 | – | 6,90 | – | 6,90 |

| VIB | 5,00 | 5,00 | 6,60 | – | 6,80 | 6,90 | 6,90 |

| VietCapitalBank | 3,90 | 3,90 | 5,90 | 6,40 | 6,60 | 6,80 | 6,80 |

| Vietcombank | 4,10 | 4,40 | 4,70 | 6,40 | – | 6,40 | 6,40 |

| VietintBank | 4,10 | 4,40 | 4,70 | 6,40 | 6,40 | 6,40 | 6,40 |

| VPBank | 3,70 | – | 5,50 | 6,20 | – | 6,00 | – |

| VRB | – | – | – | 7,00 | 7,20 | 7,20 | 7,20 |

Bài viết trên đây đã cung cấp đầy đủ các cách tính lãi suất ngân hàng theo quy định hiện nay của Ngân hàng Nhà nước Việt Nam. Ngoài ra, Vay333 cung cấp cho bạn mức phí lãi suất ngân hàng mới nhất hiện nay để các bạn có thêm thông tin tham khảo. Hy vọng, các bạn có thể lựa chọn được ngân hàng và kỳ hạn phù hợp với bản thân.

- Tok vay: Vay tiền online lãi suất thấp chỉ mất 5 phút đăng ký

- Vay Theo Bảng Lương Ngân Hàng ACB: Yêu Cầu, Điều Kiện

- Top 5+ Vay Tiền Gấp Trong Ngày Lãi Thấp, Giải Ngân 24/24

- Cách tính lãi suất gửi tiết kiệm ngân hàng chuẩn nhất 2022

- App Lendbox – Vay tiền online lãi suất thấp chỉ cần CMND

- Robocash 7 ngày không lãi suất với khoản vay 5 triệu